そろそろ自動売買をはじめてみない?

うん、でも自動売買って複雑で難しそう。興味はあるんだけど、私にもできるのかな?

始めるのは実はすごく簡単。実際に体験してみないとわかりにくいから、少ない量で始めて仕組みを体験・理解するのがおすすめ。

簡単に始められるのなら、やってみる!

コアレンジャーになろう!

自動売買というと、何か難しいことをしているような印象を持たれる方もいらっしゃると思いますが実際には、そんなに難しいことをしているわけではなく、むしろ設定するのは感動するほど簡単です。

特に、インヴァスト証券「トライオートFX」のコアレンジャーシリーズは、「何セット買うか」を選ぶだけなので、めちゃくちゃ簡単です。

まずはコアレンジャーというものが一体何をしているのか、きちんと理解してから始めてみましょう。

特に、「コアレンジャー_豪ドル/NZドル」のコンセプトは2億り夫婦の自動売買スタンスにとても近いので、自動売買を体験してみるにはよいかなと考えています。

コアレンジャー_豪ドル/NZドルは何をしている?

まずは下の長期チャートをご覧ください。

AUD/NZDは、2014年以降レンジ相場が続いていて、1.00228~1.14368の間を行ったり来たりしていることがわかります。

大きな要因は何と言っても地政学的要因です。

オーストラリアとニュージーランドはお隣同士なので、域外からの影響は同じように受けやすく、AUDとNZDはとても似通った動きをするためです。

コアレンジャー_豪ドル/NZドルは、このレンジ相場を利用した自動売買システムです。

具体的には、レンジの中央部分の「コアレンジ」と、その上下の「サブレンジ」に分けて、中央部分は両建てのトラップ、サブレンジは一方だけ(例えば下側の1.0060-1.0480には買いトラップのみ)を設定しています。

利益を中心的に上げるコアレンジ内のトラップは0.002(20 PIPS)ごとに仕掛けられ、(手数料など細かいことを抜きにして単純化すると)20 PIPS相場が動くごとに決済されます。

例えば、現在1.060で両建てのトラップがポジションを持ちます。1.062まで上がると、買いトラップが決済されて20 PIPS分利益を上げ、同時に売りトラップは-20 PIPS分の含み損を持ったまま待機します。

決済された1.060の買いトラップは、再びレートが1.060に戻ってきたときに発注されて買いポジションを持ちます。

そのままだと売りトラップが含み損を持ったままで困りますが、レンジ相場を形成しているという仮定なので、いずれ相場が下がってきて1.598になると予想され、その時点で決済されて利益を上げることになります。

このような仕組みの自動売買をリピート系自動売買と言ったりしますが、次にリピート系自動売買のメリットとデメリットについてまとめてみたいと思います。

リピート系自動売買の利点

利点1:相場を予想しなくていい

素人は普通、相場を予想したって当たりません。裁量トレードに才能のある方は、そもそもこのページを見る必要がないので、みなさんはおそらく…(笑)。

でもご安心ください。それが普通です!2億り夫婦にも裁量トレードの才能はまったくありませんし、裁量トレードに必要な精神力・忍耐力はさらに持ち合わせていません。

リピート系自動売買は、相場がどっちに転ぼうが、転ぶだけ利益を上げてくれるシステムなので、相場予想を必要としません。

利点2:人間の感情を排除できる

誰でも損失が膨らむのは怖いですし、逆に含み益が出ていると、もっと儲かるのではと欲深くなったりします。

その結果、損切り貧乏になったり、決済チャンスを逃したりします。

このような人間の感情は裁量トレードにおいては不利に働くことがほとんどです。

一方で、自動売買はいい意味で機械的に「注文→決済」を繰り返してくれますから、チャンスを逃すことはありませんし、含み損ももともと想定している範囲で膨らむだけです。

利点3:ストレスがほとんどない

個人的には裁量トレードは時間とストレスがかかって、なのに損することも多く、コスパが非常に悪いと考えています。

その点、自動売買は2億り夫婦が寝ていても、文句も言わずに頑張ってくれるのでコスパがとてもいいです。

利点4:放置できる

つまり、一回仕込めば、あとは放置が可能です。そのためにはリスク管理が重要です。

前向きに考えると、放置するためにしっかりリスクを管理できるようになります。

基本的には、自分が設定したレンジ内にいるうちはリスクも想定範囲内で、理論上必ず利益が出ます。

これは、バックテストで過去の相場を全て含むようにレンジを設定すれば、必ず利益が出るのと同じことです。

そのためには、まばらになってもトラップを広く仕掛けることが重要です。

利点5:放置できるのに自動で稼いでくれる!!

これに尽きます。

リピート系自動売買の欠点

欠点1:常に含み損をかかえる

これは避けて通れませんし、利益を上げるための助走だと考えるしかないです。

よく「自動売買を始めたら含み損が増えて全然儲からないからやめた」とか、「コアレンジャーは損失が増えて危険だ」というご意見をお見受けしますが、そのようなケースはそもそもコアレンジャーや自動売買の仕組みを理解されていないことがほとんどです。

相場がレンジの端に寄ると、含み損が結構膨らむことを理解しておく必要があります。もちろん、想定レンジを外れた場合はもっと含み損が膨らみます。

後ほどコアレンジャー_豪ドル/NZドルを例に挙げて、どのくらいの資金を入金しておけばよいのかをご説明します。

欠点2:マイナススワップがかさむ

長期に保有すると、マイナススワップになるポジションはボディーブローのように効いてくる可能性があります。

そのため、あまりに条件の悪いスワップポイントの通貨ペアでは自動売買をしない方がよかったり、例えばスワップポイントがプラスになる側だけトラップを仕掛けたりすることが有効です。

欠点3:ある程度の資金が必要

少なくとも過去12年間(リーマンショックを含めるため)の相場レンジに広くトラップを仕掛けるには、ある程度の資金が必要です。

ただ、少数の通貨ペアから、少ない資金で始めることは可能です。

AUD/NZDは上でみたように比較的狭いレンジ内にいますから、少ない資金から始める通貨ペアの候補になります。

欠点4:長期保有が原則

自動売買は想定したレンジを、数年から下手をすれば十数年単位で行ったり来たりする通貨を対象にしますから、いつやめても利益が上がる、というわけではありません。

多くの場合は上で述べたように含み損を抱えた状態ですから、しばらくして利確分が増えてからでないと、プラスにならない可能性があります。

コアレンジャー_豪ドル/NZドルはおすすめ?

ここまで読まれた方は、自動売買のメリットもデメリットもある程度理解された方だと思います。

それでは上記のメリット・デメリットから「コアレンジャー_豪ドル/NZドル」をもう一度見てみたいと思います。

と言っても、利点はすべて満たしていますので、デメリットについての考察です。

欠点1:常に含み損をかかえる。

これはコアレンジャー_豪ドル/NZドルでも避けて通れません。

欠点2:マイナススワップがかさむ。

AUD/NZDは売りスワップが+0.05、買いスワップが-0.23(およそ-15円)なので、それほど悪くありません。

欠点3:ある程度の資金が必要。

コアレンジャー_豪ドル/NZドルの推奨証拠金は1セットあたり約26.6万円です。レンジ幅が狭いため、他の通貨ペアと比較しても少ない証拠金で密にトラップを仕掛けることができるので、その点でおススメの通貨ペアです。

欠点4:長期保有が原則。

先のことはわかりませんが、2年くらいの周期で上下しているように見えます。つまり、AUD/NZDも長期保有が原則になります。

コアレンジャーは推奨証拠金で大丈夫なの?

それでは、実際にコアレンジャー_豪ドル/NZドルを運用する場合に、どのくらい入金したら安心なのでしょうか?

推奨証拠金で十分なのでしょうか?

この疑問に答えるために、シミュレーションしてみましょう。

例えば、上記の「コアレンジャー_豪ドル/NZドル」のケースを例にとって、2020年2月現在の1.04から1.09に相場が一直線に上昇したとしましょう。

この間の含み損は「両建てなのでプラスマイナスゼロ」、ではありません!!

確かに、上昇した1.09 – 1.04 = 0.05(500 PIPS)の差額分は利確されますが、1.04の売り建て玉の含み損は500 PIPS分、1.042の売り建て玉の含み損は480 PIPS、…1.088のポジションの含み損は20 PIPSで、含み損は合計で6,500 PIPSになります。

と言われてもピンときませんよね。もう少し具体的に見てみます。

2020年2月現在、AUD/NZDのレートは1.04あたりをふらふらしています。ちょうどコアレンジの下端あたりですね。

それでは、今コアレンジャー_豪ドル/NZドルの運用を始めたとします。単純化するために下記の設定を考えます。

コアレンジには1.042〜1.090の間に0.002おきに25個の買いと25個の売りの両方のトラップが設定されています。この間、何が起きるかというと、

●売り建て玉は25個全てが含み損を持ったまま維持される。

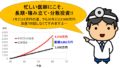

レートがどんどん上がっていった時の、売り建て玉の含み損の合計がどうなるかをグラフにすると、下の図のようになります。

ちなみに、買い建て玉による利確額は合計で7,000円です。

このグラフを参考にして、大雑把な必要な証拠金を把握すれば良いと思います。つまり、どのくらいの広さのレンジを想定するかによって、推奨金が変わってきます。

| 想定する上限 | 売り建て玉の含み損合計(円) |

| 1.092(コアレンジ上限) | 91,000 |

| 1.108(サブレンジ上限) | 148,680 |

| 1.12 | 193,200 |

| 1.13 | 230,300 |

| 1.14 | 267,400 |

| 1.15 | 304,500 |

| 1.20 | 490,000 |

(コアレンジ・サブレンジ上限を想定することはおすすめしませんがご参考までに)

大雑把に言って、上記のシミュレーションの設定の場合、トライオートFXの推奨証拠金(266,672円)だと1.14-1.15くらいまで耐えられるのだと思います。

また、上記の結果はあくまですごく単純化したシミュレーションなので、実際には、1.04から1.09に相場が一直線に上昇することなどありません。

また、その間に上下して買い・売り両方の建て玉がたくさん利確してくれますので、もっと余裕が出ると思います。

コアレンジャーまとめ

自動売買というのはやってみないとなかなかわからない面があるかと思います。

2億り夫婦としては、まずは少ない量(1セット)で「コアレンジャー_豪ドル/NZドル」を始めてみて、自動売買に親しむ、というスタンスをおすすめします。

自動売買がわかってきたら、もっといろいろな設定をいろいろな通貨ペアで試してみるとよいでしょう。ちなみにインヴァスト証券でしかコアレンジャーになれません笑。

2億り夫婦はインヴァスト証券トライオートFXのビルダー機能を利用してカスタム自動売買を10通貨ペアで運用していますので、次のSTEP 4では少ない資金から始められるカスタム自動売買をご紹介します(2020.04.02 近日公開予定)。

コメント