高金利通貨スワップ投資のまとめ (2019年版)

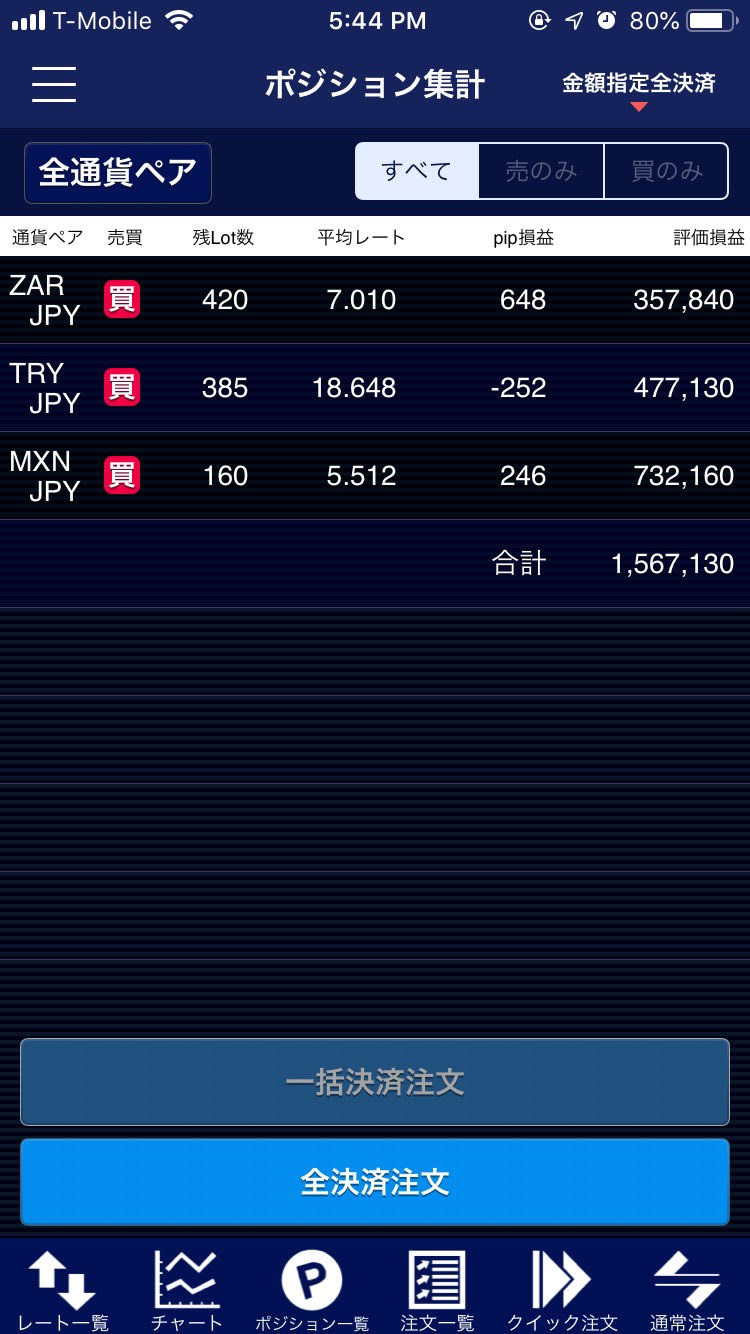

2019年はまだアメリカ在住だったため (アメリカ国内で取引ができる日本の証券会社は限られているため) 、LIONFX(ヒロセ通商)でTRY/JYP、MXN/JPY、ZAR/JPYを保有していました。入金額は700万円で全体のリバレッジは約2.3倍(つまりあわせて700 x 2.3 = 約1,600万円分の外貨を買っています)、為替損益とスワップポイントをあわせて約157万円 = 22.4%の利益を得ることができました。2.3倍というリバレッジは、これらの通貨が約半分に暴落することはまずないだろうという意味での安全ラインと考えています。内訳は下記の通り。

| 通貨ペア | Lot数 | 日本円 換算 |

平均 レート |

pip 損益 |

為替 損益 |

スワップ 損益 |

合計損益 |

| ZAR/JPY | 420 | 約300万円 | 7.01 | 648 | 272,160 | 85,680 | 357,840 |

| TRY/JPY | 385 | 約700万円 | 18.648 | -252 | -97,020 | 574,150 | 477,130 |

| MXN/JPY | 160 | 約800万円 | 5.512 | 246 | 39,360 | 692,800 | 732,160 |

| 合計 | 214,500 | 1,352,630 | 1,567,130 |

高金利通貨スワップ投資のやり方

それでは実際のポジションの持ち方をご紹介します(2020年1月から始めた高金利通貨スワップ投資2020年改良版はこちらにご紹介しています)。

上記のポジションは一度に同時に持ったわけではなく、2019年3月から8月にかけて約100万円分ずつ、それぞれの通貨が下がったときに購入しています(ZARは3回、TRYは7回、MXNは8回に分けて)。一度に最良のポジションを持つことはプロでもない限り困難(というよりプロでも困難)でしょうから、何度かに分けてポジションを持つことが重要です。

各通過のポジションの平均為替レートとしては、ZARは良好、MXNがまずまず、TRYはいまいちですが、為替損益をスワップ損益が大きく上回る点がポイントです。つまり、これらの通貨は高金利ゆえに、長期保有すればするほど、為替損益の影響が少なくなっていきます。相場に張り付くことは想定していませんので、1週間に一度程度は相場を確認して、下がったと思った時に買い足します。

心構えとしては、相場が上がれば為替損益がプラスになるのでラッキー、相場が下がれば買い増すチャンスになるのでラッキー、どちらでも長期保有していればスワップが勝手に溜まっていくのでハッピー、と言える状態を保つことが大事です。

そのためには、下記の2点が大切です。

②相場レートが下がった時に買い増す余力を保つこと

溜まったスワップに応じてポジションの保有数を増やしていきます。2億り夫婦の場合は50万円のスワップごとにいずれかの通貨を100万円分ずつ増やしていくことを目安にしています(リバレッジを約2倍に保つため)。最近、高金利と言っても政策金利は低めになってきていますので、無理にポジションを高づかみするよりは、下落するタイミングをゆっくりと待つスタンスがより安全かと思います。僕の場合は、レートが保有ポジションの平均値を最低0.2銭程度下回った時にポジションを積み増す(例えばトルコリラ保有ポジションの平均が18.6円なら18.4円のとき)のを最近の自己ルールにしています。資金に応じて一度に持つポジションの規模を適宜調整して頂ければと思います。

もし高めに持ってしまったポジションが気になるようなら、レートが上がった時に決済することも可能です。やり方はこれだけです。

前述のように、2億り夫婦は税金の問題で高金利通貨スワップのポジションをすべて2019年12月31日に決済して利益(700万円の証拠金で157万円 = 22.4%の利益)を確定させましたので、2020年1月以降、これからまた高金利スワップのためのポジションを積み増していきます。2020年改良版高金利通貨スワップ投資はこちらのページにまとめました。

高金利通貨スワップ投資の注意点

①高金利通貨は中・長期的に値下がりしていく可能性が高い

これらの高金利通貨のレートは、長期的には下がっていく運命にあると考えていた方が良いです。例えばTRYの場合、2017年には1リラ = 約30円だったのが、2019年末現在1リラ = 18円台にまで下がっています。高金利という謳い文句につられて高リバレッジで資金を投入した方達が退場となったのは、この点の認識とリスク管理が甘かったためです。MXNとZARに関しては下落が少し落ち着いてきたようにも思いますが、依然として低下のリスクがあります。今後もこれらの通貨の相場が長期的に下がっていくという前提で、リスクを織り込んだ上でポジションを持ちましょう。特に、2019年にTRYでスワップポイントの利益が為替損益で吹き飛ばなかったのは運が良かったからかもしれません。かつ、以前は下落しても24%の政策金利によって為替損益が待てばカバーされましたが、現在は12%程度しかありませんので、カバーされる前にさらに下落していくリスクの方が高いと考えます。以上のことから、2020年の2億り夫婦の方針としては、「よほど暴落しない限りはTRYはやらない」ことにしました。目安はとりあえず13-14円くらいでしょうか。

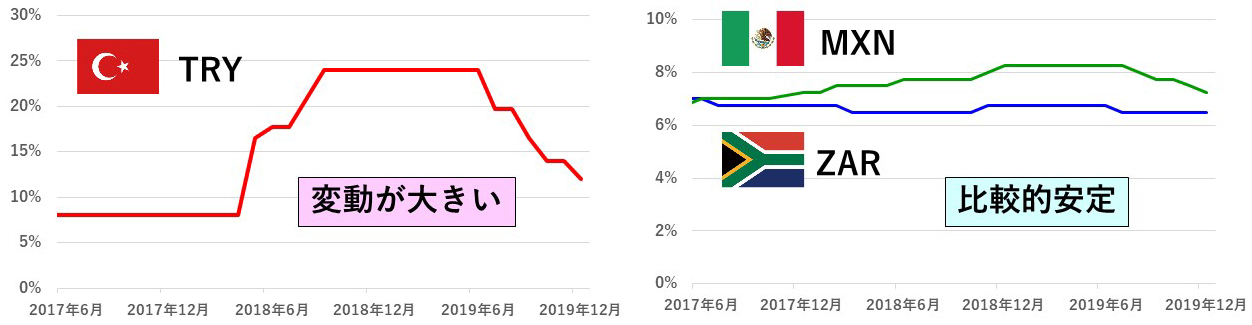

② 高金利通貨の金利も中・長期的に値下がりする可能性がある

上記の注意点1に関連しますが、これらの通貨の金利も高止まりするわけではありません。再びTRYを例に挙げれば、トルコの政策金利は下記のように上下動しています。それに対してメキシコ、南アフリカはここ数年安定しているようです(トルコ政策金利の変動幅が大きいのでグラフを二つに分けています)。これらの通貨では長期的にはうま味がなくなる可能性があることを認識しておきましょう。

③ 証券会社各社はスワップポイントについてしのぎを削っています。特に高金利通貨に関しては、証券会社によっても通貨によっても大きく値が異なります。ある証券会社のスワップが現在使っている証券会社のものより格段に良ければ、その通貨に関して証券会社を乗り換えることも選択肢になります。例えば僕の場合、米国に居住していた関係でヒロセ通商をメインに使っていましたが、スワップポイントがより良い証券会社に鞍替えすることも選択肢に入ります。日々のスワップポイントの違いは年間にすると大きな違いになりますから、一考の余地があります。ただ、鞍替えの度に手数料(主にスプレッド分)がかかりますので、少量のスワップポイントの違いで鞍替えを繰り返すことはかえって損になるかもしれません。当面2億り夫婦はMXNをセントラル短資で、ZARはヒロセ通商で運用していく予定です。

なお、セントラル短資のダイレクトFXとヒロセ通商のLION FXでは、米国居住者でも口座を開設して取引をすることができます(2億り夫婦も口座開設しました)。また、スワップポイント・スプレッドともに有利な証券会社でオススメです。2億り夫婦も好んで使っています。

![]()

コメント