認定ビルダー2億り夫婦のナスダック100トリプル運用法

2億り夫婦は医師・研究者として共働き中・子育て中の兼業投資家です。2億り夫婦は2020年の年間投資確定収益が1,600万円を越えました。内訳は下記の通りですが、中でもインヴァスト証券トライオートETFのビルダー機能を使ってナスダック100トリプルを運用しているトライオートETF

は500万円でスタートした証拠金が1,100万円を超え、年換算利回りが100%を超える稼ぎ頭です(2019年10月からの利益込み)。

2020年投資利益と利回り

| 元金(円) | 累積確定利益(円) | 利回り | |

| トライオートFX | 15,000,000 | 4,049,413 | 28.6% |

| トラリピ | 7,000,000 | 1,031,608 | 28.4% |

| マネパ | 3,500,000 | 499,452 | 43.6% |

| トライオートETF | 5,000,000 | 5,531,829 | 117.4% |

| MXNスワップ | 6,500,000 | 694,563 | 13.6% |

| ZARスワップ | 4,000,000 | 388,061 | 12.3% |

| 海外FX | 226,000 | 264,180 | 124.1% |

| 裁量FX* | – | 3,529,658 | – |

| 合計 | 41,226,000 | 16,107,678 | 41.5% |

また、2億り夫婦提案の「トリプル&トリプル_ナスダック100トリプル」がインヴァスト証券の認定ビルダーに選ばれましたので、このページでもトリプル&トリプル_ナスダック100トリプルのコンセプトをご説明します。

2億り夫婦はインヴァスト証券トライオートETFのビルダー機能を使ってカスタム自動売買をしています。500万円を入金して、ナスダック100トリプル(TQQQ)を運用することで、平均で週に13.6万円、月に58.9万円(8〜98万円)の利益を得ています。

このページでは次のことをご説明しています。

①ETF ナスダック100トリプルで自動売買をする理由とは?

②2億り夫婦のトライオートETF運用法と運用実績

③トリプル&トリプル_ナスダック100トリプルの仕組み

④含み損の減らし方

⑤ビルダー機能の使い方

↓トライオートETFの口座開設はこちらから↓

ETFナスダック100トリプルで自動売買をする理由

ナスダック100(ナスダック100トリプル)指数とは?

ナスダック100トリプル(TQQQ)はナスダック100指数(QQQ)を3倍した株価指数です。

そもそもナスダック100指数とは、アメリカの株式市場の一つであるNASDAQに上場する時価総額上位100社の銘柄から構成される株価指数です。銘柄数はナスダック市場全体の4%程度ですが、時価総額ベースでは約75%を占め、GAFAM(Google(持株会社アルファベット)、Apple、Facebook、Amazon、Microsoft)に代表される世界最大級のテクノロジー企業が主力を占め、社会のテクノロジー化が進む流れの中で今後も中長期的な成長が見込まれる上に、ナスダック100の構成銘柄は定期的に入れ替えられます。つまり、常にいいとこ取りをしながら将来指数が上がっていくことが期待されます。

左上のグラフを見ていただくと、ダウ平均やS&P500指数と比較してもNASDAQ総合指数の長期的な上昇率が大きいことがわかります。ナスダック100トリプルはNASDAQ指数を3倍したものなので、非常に大きな上昇を示しています。

一方で、ナスダック100指数のコロナショック時の下落率は他の指数よりも小さく(左下の図)、ここでもテクノロジー企業の強みが出ています。

基本的にナスダック100指数(QQQ)は細かく上下しながら長期的に上がっていくことが想定されています。ナスダック100トリプル(TQQQ)はナスダック100を3倍した指数なので、激しく上下しながら長期的に上昇していきます。

株価指数でも必ずしも長期的に上がっていかないものも多くありますが、TQQQは長期的に上昇する可能性が高いことから、当面ショートする(売りを持つ)ことを考えなくていい(いずれ上がるので暴落してもずっと保有していればいい)という利点があります(もちろん、いつか上がらなくなるというリスクもあります)。

ナスダック100トリプルで自動売買する理由

上記のように、ナスダック100指数は激しく上下しながら長期的に上昇していくことが期待できます。

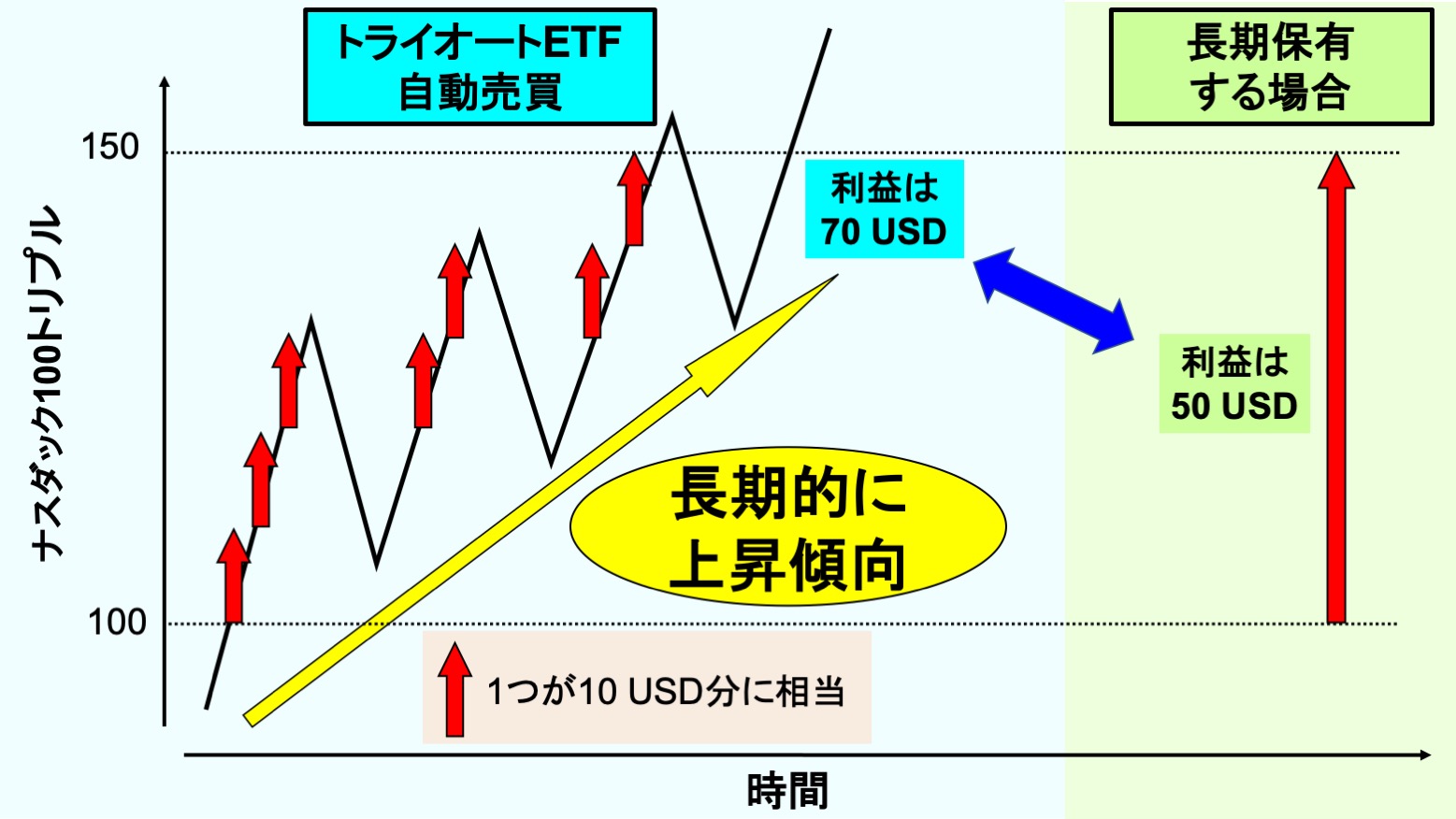

この動きは、「下がったら買い、上がったら売る」という自動売買のシステムにうってつけです。特に、長期的に上昇していく中で複数回利確してくれるポジションが増えれば増えるほど、現物を長期保有するよりも利益率が上がります。

模式図(左)では、10USDごとに利確するトラップを仕掛けています。この場合、100→150USDに上昇する間に7回利確してくれますから、利益は10 x 7 = 70 USDとなります。一方で長期保有する場合(右)の利益は150 − 100 =50 USDです。

なお、自動売買と長期保有はどちらがいいというわけではなく、どちらもやればいいと思います。実際に2億り夫婦もトライオートETF自動売買以外にCFDなどにも資金を回して両方やっています。好みの問題で比率は多少上下しますが、なるべく分散することは投資の基本です(かといって分散しすぎるとそれぞれのアセットで資金効率が悪くなるので、ちょうどいいところを探していく必要があります)。

2億り夫婦のトライオートETFナスダック100トリプル自動売買運用法

トライオートETF運用法をprospective(前向き)に比較

医師であり、科学者である2億り夫婦は、信頼性の高いデータに基づいた資産運用を目指しています。そして、信頼性の高いデータとは、後ろ向き(retrospective)ではなく前向き(prospective)データです。

過去のデータをもとにしたバックテスト(後ろ向きデータ)の結果ももちろん参考になりますが、バックテストの結果を元に考えた運用法が実際にうまくいくのか、前向き試験で検証することは大切です(そして2億り夫婦の経験上、約定力などの影響でバックテストと実際の運用成績にはズレが生じます)。

(余談ですが、医療の世界では後ろ向き試験の結果に基づいて標準的治療が変わることはほとんどなく、信頼性の高い前向き試験の結果を踏まえて、はじめて治療法が変更されることが多いです)

そのような考えから、2億り夫婦は下記の複数のメニューでトライオートETFを運用して、前向きに運用結果を比較してきました。

●ナスダック100トリプル カスタム自動売買 利確幅10 USD

●ナスダック100トリプル カスタム自動売買 利確幅7.5 USD

●ナスダック100トリプル カスタム自動売買 利確幅4.5 USD

●ナスダック100トリプル_ヘッジャー

カスタム自動売買の仕組みは単純で、例えば利確幅を10 USDにする場合には1 USDおきにトラップを敷き詰めて、それぞれのトラップから10 USD上昇したところで決済されるように設定しました。

トライオートETF ナスダック100トリプル 複数の運用法の成績比較結果

成績比較の結果です。カスタム自動売買のいずれの利確幅も効率よく利確してくれることがわかります。

| 運用法 | 週平均利確額 |

| 利確幅10 | 7,699円/週 |

| 利確幅7.5 | 9,751円/週 |

| 利確幅4.5 | 7,188円/週 |

| ヘッジャー | 3,566円/週 |

この結果から、「利確幅7.5 USDが一番いい」と結論づけるのはおすすめしません。

例えば、上の表を集計した1か月前の週平均利確額は、「利確幅10 USD」が1位でした。結局このあたりの順位はその時の相場の振幅幅で容易に変わりますので、一つの利確幅に決めない方が、「利確されない」リスクを避けることができると2億り夫婦は考えています。

トライオートETF「ナスダック100トリプル_ヘッジャー」は選ぶだけで簡単に自動売買ができるところが売りなので、資金効率をそこまで求めないけれど自動売買ETFの醍醐味を体験してみたいという方はナスダック100トリプル_ヘッジャーの運用でいいと思います。

ナスダック100トリプル_ヘッジャーの仕組みを詳しく知りたい方は、以前にまとめたこちらのページを御覧ください。

リンク:【ナスダック100トリプル_ヘッジャーの仕組みを大解剖!! (新設定対応)】

ヘッジャーより資金効率を40%アップさせたい方(あとで説明します)には、カスタマイズした自動売買のシステムをおすすめします。

2億り夫婦のナスダック100トリプルカスタム自動売買:資金効率が40%アップ

実際には2億り夫婦は複数の利確幅でカスタム自動売買を運用しています。

仕組みは単純で、例えば利確幅を10 USDにする場合には1 USDおきにトラップを敷き詰めて、それぞれのトラップから10 USD上昇したところで決済されるように設定します。

他の利確幅で設定するときも同様です。

リニューアル後の実際の注文方法はこのページの一番下にスクショとともに載せておきます。

稼働させているトラップ数が、カスタム自動売買では平均25、ヘッジャーでは18(ヘッジ用トラップ9つは停止して運用)なので、必要証拠金あたりの資金効率は、カスタム自動売買がヘッジャーよりも40%程度高いことになります。

(7,352/25 ÷ 3,746/18 = 141%)

実際に運用開始以来、コンスタントに「ヘッジャー < カスタム自動売買」の傾向が続いているので、2億り夫婦は次の結論に到達しました。

以上のことを踏まえて、2020年10月以降、2億り夫婦は利確幅10 USDと7.5 USDを運用していましたが、そろそろコロナショック後に続いていたTQQQの高ボラティリティも落ち着いてきたので、2020年12月から利確幅5 USDを併用することにしました。

↓トライオートETFの口座開設はこちらから↓

2億り夫婦のトライオートETF運用成績

2億り夫婦のトライオートETFナスダック100トリプルの運用成績をお示しします。

500万円の元金ですでに600万円以上の利益が上がっています。

今週の利確額は29,282円(トリプル&トリプル分も含む)でした。

ナスダック100トリプルは今週のようにあまり動かなかったり、下落して含み損が膨らむ週がよくありますが、ポジション保有のための金利などコストは利益と比較するとほとんど無視できるので、資金管理にだけ気をつけて放置しておけばいいと思います。

メインで運用しているのは利確幅5.0/7.5/10 USDですが、次にご紹介する「トリプル&トリプル_ナスダック100トリプル」を認定ビルダーとしてご提案した手前、責任をもってトリプル&トリプル_ナスダック100トリプルも実装と同時に運用しています笑。ただ、運用開始時に既にメインの運用に資金の大部分を割いていたので、トリプル&トリプルは1セットのみの運用になっています。ご容赦ください。

次の項目ではトリプル&トリプルの仕組みをご説明します。

トリプル&トリプル_ナスダック100トリプル

資金効率のよいカスタム自動売買を組み合わせたプログラム、つまり3種類の利確幅を組み入れた「トリプル&トリプル_ナスダック100トリプル」をご提案し、今回インヴァスト証券さんに認定ビルダーに選ばれました。

ネーミングの由来は「ナスダック100トリプル&トリプル運用」です…。

トリプル&トリプル_ナスダック100トリプルの成績

7

「トリプル&トリプル_ナスダック100」(実装と同時に1セットスタート)の運用成績です。

確定利益:+1,840円

評価損益:+1,095円

合計損益:+41,745円

トリプル&トリプル_ナスダック100トリプルの仕組み

TQQQ = 81-180 USDのレンジに1 USD間隔で買いトラップを以下のように設置します。

(図は見やすくするために81〜92 USDのトラップのみお示ししています)

3種類の利確幅を同時に設定することによって、様々な相場に対応したパフォーマンスが期待できます。

トリプル&トリプル_ナスダック100トリプルのロスカットライン

「トリプル&トリプル_ナスダック100トリプル」のロスカットラインですが、レートによって変わります。

下記の場合のロスカットラインを計算してみますが、あくまで目安なので参考程度にしてください。

TQQQ = 160 USD, 1 USD = 104円, 推奨証拠金* 960,000円を入金

今からTQQQが真っ逆さまに下落

*推奨証拠金もレートによって変化します。

シミュレーションなので極端な例:真っ逆さまに160 → 80 USDに下落した場合を考えます。

このシミュレーションの時、81-160 USDの間の80ポジションを持つことになります。

160 USDのポジションの必要証拠金(概算)は、だいたい1/5(リバレッジ5倍)なので、日本円にすると、160 x 104 x 1/5 = 3,328円 →切り上げで3,400円。同様に

159 USD → 3,307円 →切り上げで3,400円。

158 USD → 3,286円 →切り上げで3,300円。

…

81 USD → 1,684円 →切り上げで1,700円。

全部足すと、必要証拠金は204,500円。

一方、手持ちの80ポジションの含み損は、

160 USD → (160-80) x 104 = 8,320円

159 USD → (159-80) x 104 = 8,216円

…

全部足すと、含み損は-336,960円になります。

証拠金を960,000円入金しているので、このときの有効証拠金は

960,000ー336,900=624,030円

有効証拠金率=624,030/204,500 = 305%

100%以上を維持しているのでまだまだ大丈夫です。

有効証拠金が100%になるとロスカットになりますので、

624,030ー204,500=418,540円まだ余裕があります。

ここからTQQQが1 USD下落するたびに104 x 80 = 8,320円ずつ含み損が膨らんでいくので、あと41,8540/8,320=50.3 USDの下落分を持ち堪えられることになります。

つまり、80-50.3=約30 USDがロスカットラインになります。

繰り返しますが、あくまで概算ですし、金利などの細かい条件は無視しています。目安としてお考えください。

「トリプル&トリプル_ナスダック100トリプル」の詳細設定(ビルダー機能を使って自作する場合の入力情報)

マルチカスタム→ナスダック100トリプルと選択した後、下記の表のように3つのグループに分けて入力します。

| 利確幅5 | 利確幅7.5 | 利確幅10 | |

| 売買 | 買 | 買 | 買 |

| レンジ幅 | 102 | 99 | 99 |

| 本数 | 34 | 33 | 33 |

| 数量 | 1 | 1 | 1 |

| スタート価格 | 180 | 178 | 179 |

| 利確幅 | 5 | 7.5 | 10 |

| カウンター値 | -5 | -7.5 | -10 |

| カウンター固定 | あり(チェック) | あり(チェック) | あり(チェック) |

(損切幅、フォロー値は空欄のまま)

「トリプル&トリプル_ナスダック100トリプル」は81-180USDのレンジにトラップを設定していますが、将来このレンジを外れた場合にも、上の表の「スタート価格」を調整することによって、同様の条件でトラップを設定することが可能です。

「トリプル&トリプル_ナスダック100トリプル」では、例えば利確幅5USDのポジションは81, 84, 87, 90 USD…と3USDおきになりますが、資金をもっと投入できる方は、ビルダー機能を使って3種類の利確幅をすべて1USDおきに並べることで、さらに資金効率が上がると思います。

INVAST NAVIに書けなかったことー含み損の減らし方

今回の認定ビルダープログラムは相場に応じたレンジの設定などができないため、81ー180 USDのレンジ幅でまとめて設定しました。そのために利回りが悪くなるという欠点があります。

実際に運用する際にはすべてのトラップをONにしておく必要は必ずしもありません。プログラムが固定されるためINVAST NAVIの「トリプル&トリプル_TQQQ」説明記事には書けませんでしたが、下落・暴落時の含み損の減らし方をご説明します。

といっても難しいことではありません。

下落・暴落した時に全てのトラップをONにしていると、下落にしたがって含み損の膨らむスピードがどんどん増していきます。逆に、下落・暴落したときに含み損を抑えるには、稼働させているトラップの数を減らせばよいです。

2億り夫婦はカスタム自動売買で同時に稼働させるのは幅30USD以下にして運用しています。

例えば、2020年9月初めを例にとると、TQQQ = 170 USDあたりまで上昇したので、このときには、151-180 USDのレンジのトラップを稼働させ、あとは停止状態にしています。

その結果、一時的に110 USD付近まで下落しましたが、途中でポジションの増加が抑えられ、含み損の増加も抑えられています。

もちろん、ポジションを持たないことで収益のチャンスも減ることになりますが、利益を上げることよりもリスクを抑えることの方が重要です。

また、大概、暴落するときは一瞬で、戻るときはじりじり戻るので、回復し始めたと思ってから下の方(上の例では120~130 USDあたり)で稼働を追加するのも手だと思います。

なるべくまめに停止しておくと、リスクを減らすことができます。

「トリプル&トリプル_ナスダック100トリプル」の運用上の注意点

「トリプル&トリプル_ナスダック100トリプル」を運用する上で注意点がいくつかあるのでご説明します。

「トリプル&トリプル_ナスダック100トリプル」は、1セットあたりの推奨証拠金がおよそ80〜100万円程度です(レートによって変動します)。資金量にあわせて数量を調整して発注してください。

下落に備えて十分に推奨証拠金を入金しておくことで、比較的安全に運用することが可能です。

そんなに下落することはないだろう、と思われるかもしれませんが、30-50%程度の下落はわりと発生します。このくらいは序の口↓

コロナショックのときはこんな感じ。

コロナショックでは約75%に当たる90 USDの下落がみられました。また2020年9月にも176→110 USDの下落がありました。下落率は約38%です。

十分な証拠金を準備の上、運用するようにしてください。

○○ショックのときにはすごい勢いで下落していきます。概して上がるのは遅く、下がるのははやいのが特徴です。十分な証拠金を入れておけば、泰然自若として構えていることができます。

ナスダック100トリプルは時折分割されることがあります。その際にはTQQQの値も大きく変わることになりますので、調整が必要になります。

そんなとき、上の表を使ってご説明したビルダー機能の使い方がわかれば、自分でビルダー機能を使った設定をすることにより、途切れることなく運用を続けることができます。

また、分割が起きた際にはなるべく早くに2億り夫婦のブログでも対処法を記事にするつもりですので、ご参照頂ければ幸いです。

ナスダック100トリプル(TQQQ)はナスダック100を3倍した指数なので、激しく上下しながら長期的に上昇していきます。この長期的な上昇を信じる限り、TQQQはリスクを完全に把握した上でひたすら順張りを繰り返せばよいので、とても効率的な投資が可能です。

つまり、利益が積み上がったらそれを証拠金にして数量(あるいは利確額の異なるセット)を増やして複利運用をしていくのが、もっとも効率の良い運用方法になると思います。

理想を言えば、〇〇ショックの後にまた上昇し始めた際に、さらに自動売買を仕掛けられると、大きな利益に繋がります。下落の程度に合わせて追加資金を投入できるくらい、余裕をもっておけるとよいですね。

↓トライオートETFの口座開設はこちらから↓

ナスダック100トリプル ETFカスタム自動売買の注文の仕方

最後に、インヴァスト証券トライオートETFのビルダー機能を使ったカスタム自動売買の注文の仕方をスクリーンショットでお示しします。

認定ビルダー選出の「トリプル&トリプル_ナスダック100トリプル」は選ぶだけで運用できますが、設定をご自分で工夫したくなった時などに応用できるので、ご説明しておきます。

下記の10個のトラップを発注する場合を説明します。

まず、「ビルダー」→「ETFで作る」→「マルチカスタム」→「ナスダック100トリプル」を選択します(ナスダック100と間違えないようにしてください)。

その先はスクリーンショットでご説明します。

なお、ここではレンジ幅10 USDに10本のトラップを仕掛ける設定にしましたが、例えば100 USD幅に100本まとめて発注することも可能です。

稼働後に一つ一つのトラップのON/OFFを切り替えることができます。

↓トライオートETFの口座開設はこちらから↓

コメント