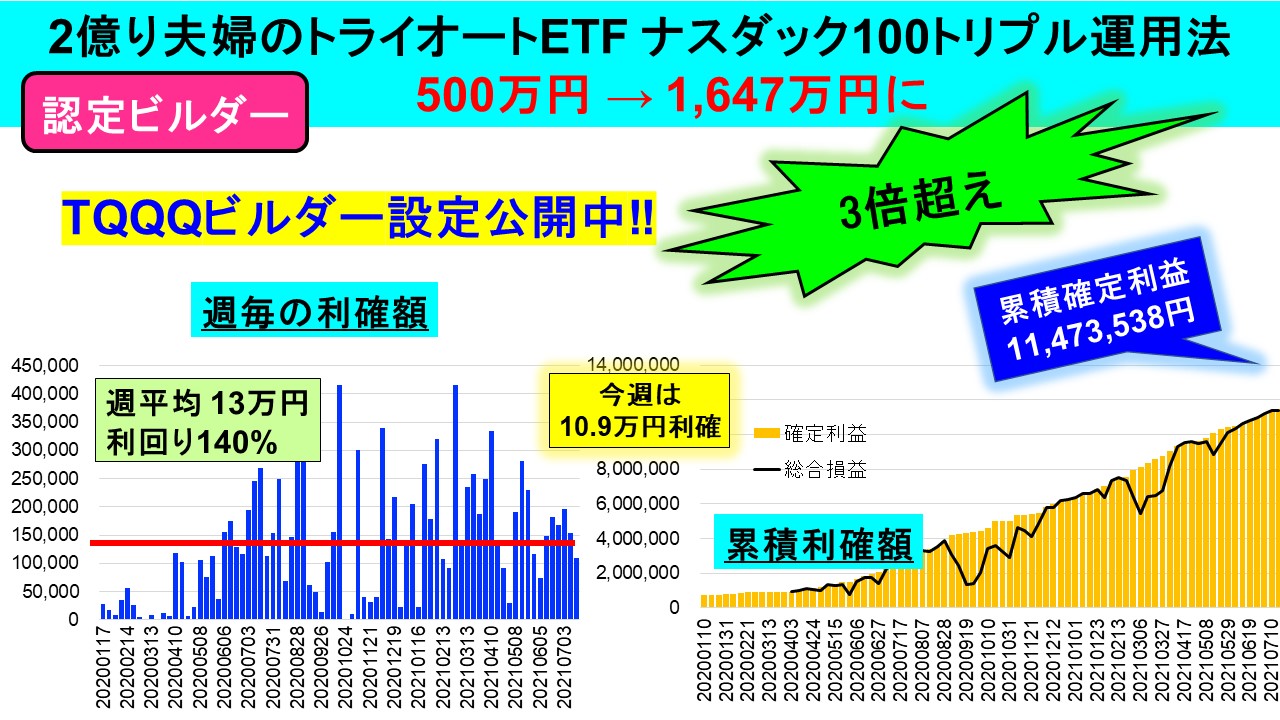

認定ビルダー2億り夫婦のナスダック100トリプル運用法

2億り夫婦のトライオートETF運用成績

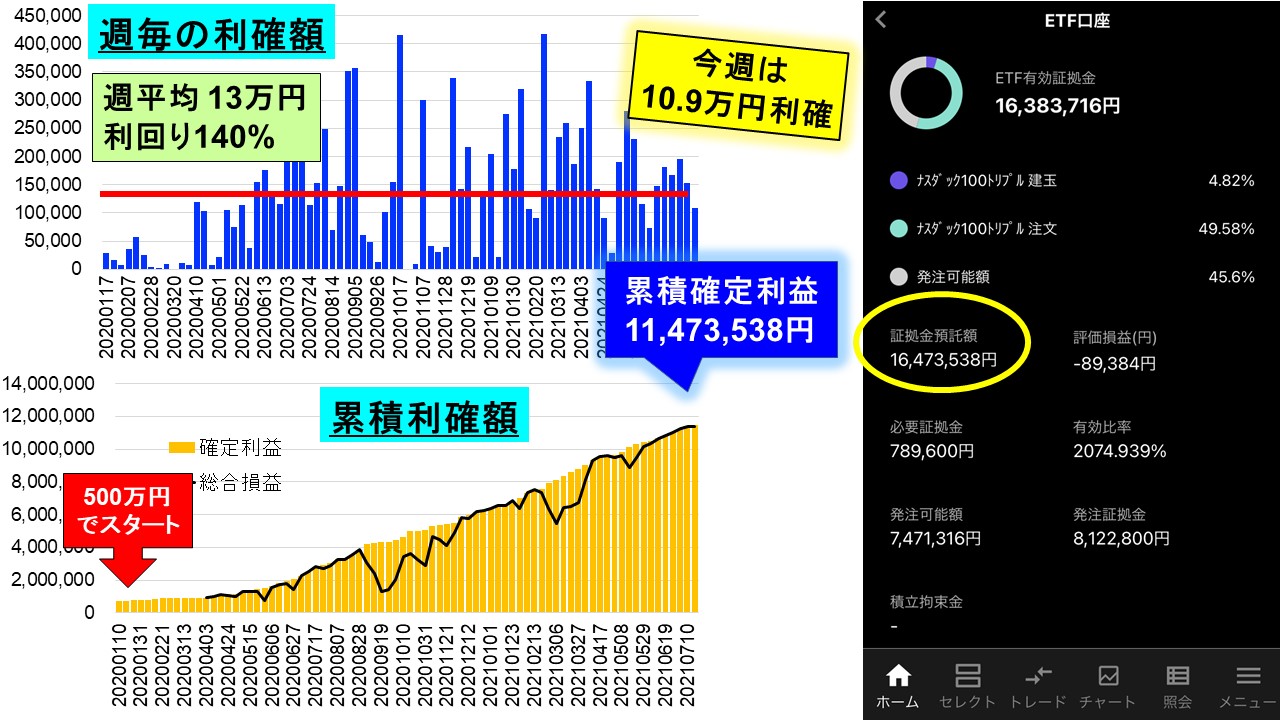

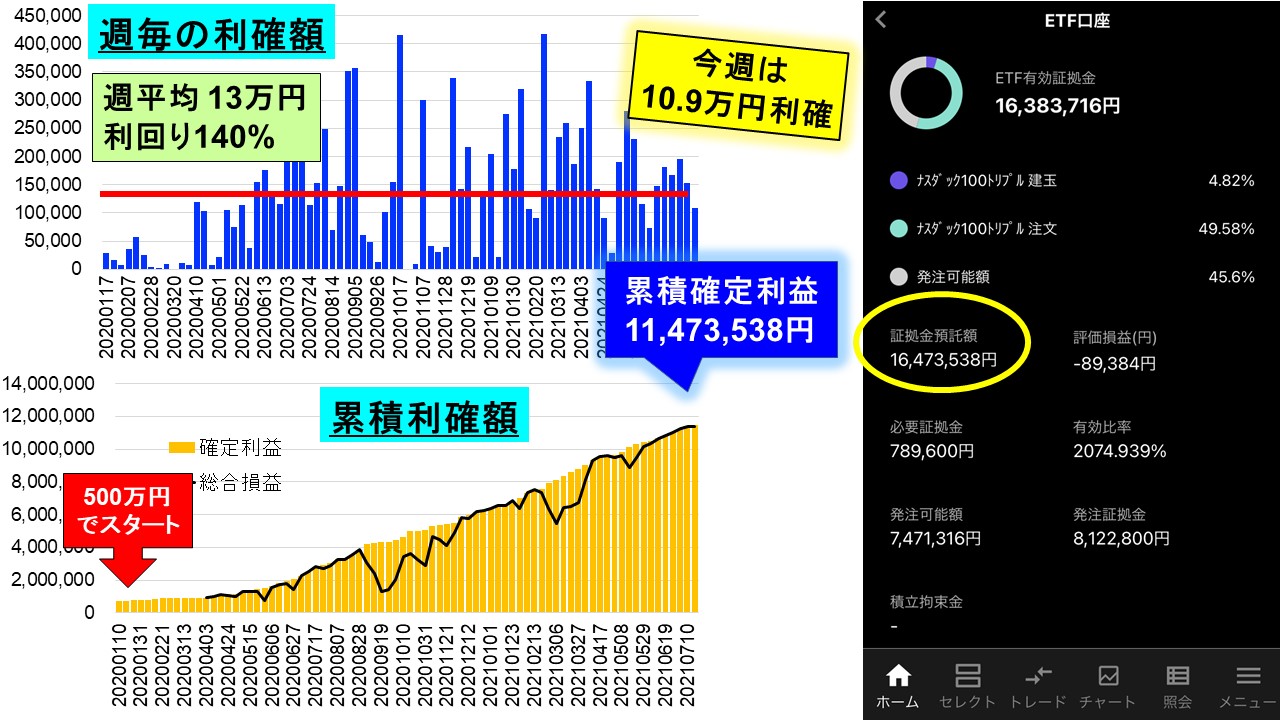

2021/7/12~7/17の週の利確額は109,053円でした。

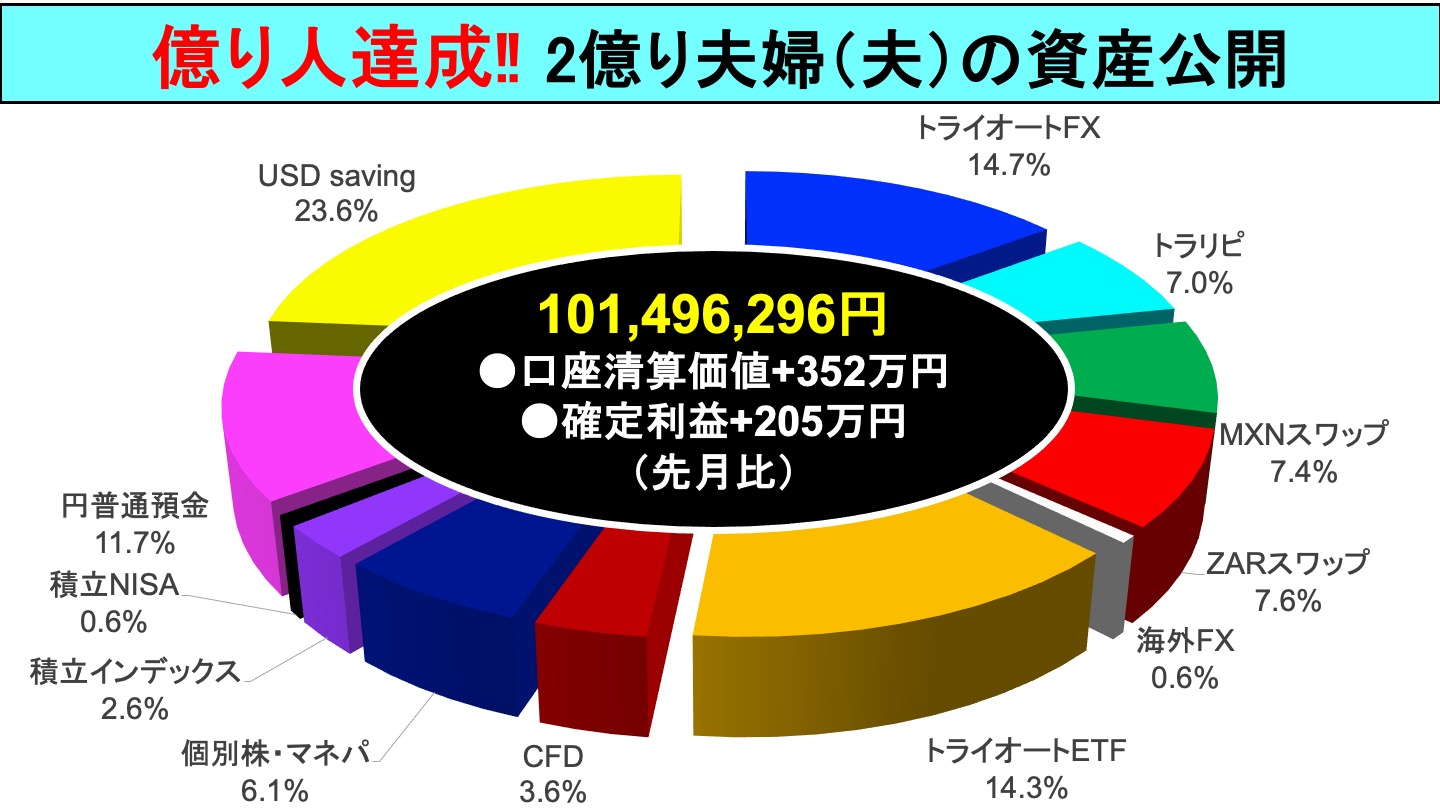

2億り夫婦は医師・研究者として共働き中・子育て中の兼業投資家です。2億り夫婦は2020年以来の投資確定収益が3,202万円となり、2021年5月に億り人になりました(夫)。

トライオートETFを運用していなかったら、今頃はまだ資産が約9,000万円だったので、トライオートETFは2億り夫婦を億り人にした立役者と言ってもいいかもしれません。

トライオートETFのビルダー機能を使ったナスダック100トリプル運用では、500万円の証拠金でスタートしたところ、1,100万円以上の確定利益が発生し、年換算利回りが120%を超える稼ぎ頭です。

要するに1年で2倍以上のペースで増え続けています。

2020年1月以来の投資利益と利回り

| 元金(円) | 累積確定利益(円) | 利回り | |

| トライオートFX | 10,000,000 | 5,564,089 | 37.1% |

| トラリピ | 9,000,000 | 2,569,520 | 26.5% |

| マネパ | 4,000,000 | 1,448,160 | 40.9% |

| トライオートETF | 5,000,000 | 11,459,307 | 152.8% |

| MXNスワップ | 5,500,000 | 2,713,850 | 36.7% |

| ZARスワップ | 4,000,000 | 3,593,220 | 66.7% |

| 海外FX | 226,000 | 414,400 | 122.2% |

| 裁量FX* | – | 4,508,076 | – |

| 合計 | 37,726,000 | 32,270,622 | 57.0% |

2億り夫婦はインヴァスト証券トライオートETFでナスダック100トリプル(TQQQ)を運用することにより、平均で週に13万円、月に56万円の利益を得ています。

↓トライオートETFの口座開設はこちらから↓

このページでは次のことをご説明しています。

①ETF ナスダック100トリプルで自動売買をする理由とは?

②2億り夫婦のトライオートETF運用法と運用実績

③認定ビルダー「トリプル&トリプル_ナスダック100トリプル」の運用実績

④含み損の減らし方

⑤ビルダー機能の使い方

少し長い記事なのでまとめると、

での運用をおすすめします。両者は基本的に同じコンセプトでの運用です。

(ただし、2021年7月現在、トリプル&トリプルはレンジアウト仕掛けており、このままTQQQが上昇し続けると、長期的運用ができるかどうかは不明です)

2億り夫婦の設定を参考にして頂いた方に、週次報告などでハッシュタグ「#におくりトライオートETF」をお願いしています(2億りの変換が面倒なのでひらがなにしました)。

(最近トライオート FXの運用実績も一緒に上げることが多いので、もう少し簡単に「#におくりトライオート」を使っています)

多くのみなさんにご協力頂いており、この場をお借りして感謝申し上げます。

今後ともぜひよろしくお願いします!

ETFナスダック100トリプルで自動売買をする理由

ナスダック100(ナスダック100トリプル)指数とは?

ナスダック100トリプル(TQQQ)はナスダック100指数(QQQ)を3倍した株価指数です。

そもそもナスダック100指数とは、アメリカの株式市場の一つであるNASDAQに上場する時価総額上位100社の銘柄から構成される株価指数です。銘柄数はナスダック市場全体の4%程度ですが、時価総額ベースでは約75%を占め、GAFAM(Google(持株会社アルファベット)、Apple、Facebook、Amazon、Microsoft)に代表される世界最大級のテクノロジー企業が主力を占め、社会のテクノロジー化が進む流れの中で今後も中長期的な成長が見込まれる上に、ナスダック100の構成銘柄は定期的に入れ替えられます。つまり、常にいいとこ取りをしながら将来指数が上がっていくことが期待されます。

左上のグラフを見ていただくと、ダウ平均やS&P500指数と比較してもNASDAQ総合指数の長期的な上昇率が大きいことがわかります。ナスダック100トリプルはNASDAQ指数を3倍したものなので、非常に大きな上昇を示しています。

一方で、ナスダック100指数のコロナショック時の下落率は他の指数よりも小さく(左下の図)、ここでもテクノロジー企業の強みが出ています。

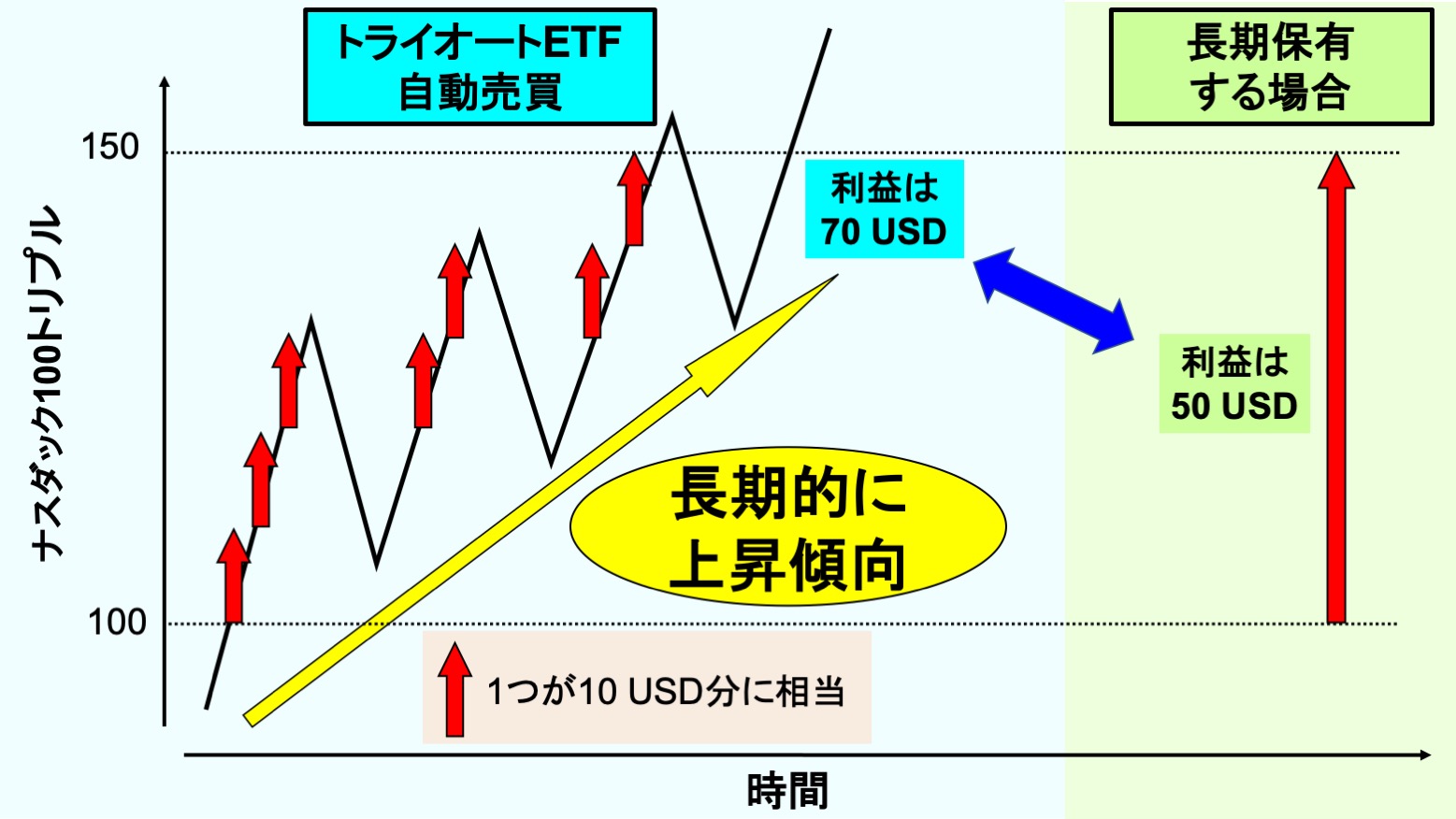

基本的にナスダック100指数(QQQ)は細かく上下しながら長期的に上がっていくことが想定されています。ナスダック100トリプル(TQQQ)はナスダック100を3倍した指数なので、激しく上下しながら長期的に上昇していきます。

TQQQは長期的に上昇する可能性が高いことから、当面ロング(買い)だけもてばいいという利点があります(もちろん、いつか上がらなくなるというリスクもあります)。

ナスダック100トリプルで自動売買する理由

上記のように、ナスダック100指数は激しく上下しながら長期的に上昇していくことが期待できます。

この動きは、「下がったら買い、上がったら売る」という自動売買のシステムにうってつけです。

特に、長期的に上昇していく中で複数回利確してくれるポジションが増えれば増えるほど、現物を長期保有するよりも利益率が上がります。

長期保有よりも利回りが上がります!

模式図(左)では、10USDごとに利確するトラップを仕掛けています。この場合、100→150USDに上昇する間に7回利確してくれますから、利益は10 x 7 = 70 USDとなります。一方で長期保有する場合(右)の利益は150 − 100 =50 USDです。

インヴァスト証券トライオートETFは、米国株価指数で自動売買ができるとてもユニークな口座です(米国株価指数以外の商品ももちろんあります)。2億り夫婦が愛用するトライオートFXの口座も同時開設となりますからおすすめです!(^^)!

↓トライオートETFの口座開設はこちらから↓

2億り夫婦のトライオートETFナスダック100トリプル自動売買設定と運用実績(TQQQ分割対応)

2億り夫婦のナスダック100トリプル自動売買運用法

2億り夫婦のトライオートETF運用法を公開します。

例えば「利確幅2.5 USD」は、80.5 USDから130.0 USDまでの50 USDの幅に100個のトラップ(0.5 USD毎に1トラップ)を敷き詰め、それぞれのトラップはポジションを持つと2.5 USD上昇したところで決済して利益を確定します。

米株価は当面上昇を続けるという前提に立った、「買い」のみの設定です。

あとで詳しく説明していますが、だいたい50万円で一口分の運用が可能です。どの利確幅で運用するかはみなさん次第です!

2億り夫婦は現在の証拠金(1,600万円;2021年7月現在)で30口(+ビルダー&ビルダー1口)を運用しています。

2億り夫婦のナスダック100トリプル自動売買運用実績

先週はTQQQ分割後25週目にあたります。前の週に引き続き上昇して、史上最高値を記録しました。

特に先週は「上がって下がる」流れで、週前半にある程度まとめて利確がありました。

このように史上最高値付近になったときには、みなさんからよく、「どこまで追いかけるのか」という質問をお受けします。

基本的にはどこまででも追いかけます。

「米国株は長い目で見れば当面上がっていく」という前提で、TQQQは買いトラップだけ仕掛けています。

この前提が崩れない限りは、どこまでも追いかけていく戦略です。

もう一度図のオレンジのグラフを見て頂くと、2021年2月の下落では最大約300万円の含み損が出た後にTQQQが上昇して、その間に180万円ほど利益を上げてくれたことが分かります。

このように含み損が膨らんだ場合、含み損は次の利確への準備になりますので、ロスカットにならないように資金管理だけしたら、あとは男らしく(男前に)放置することをおすすめします。

自動売買は日々の値動きにうろたえないのが運用のコツです!

投資をしている人の成績上位者は「亡くなっている人」「運用しているのを忘れている人」という統計もあるくらいですからね。

そもそもトライオートETFの利点は、投資に不利に働きやすい人間の感情を排除できるところにありますから、自動売買のメリットを最大限引き出しましょう。

今週の2億り夫婦のナスダック100トリプル運用利益の詳細内訳です。

利確幅毎の先週の収益です。

| 利確幅 | 数量 | 確定利益 | 評価損益変化 | 1口当たり利確額 |

| 2.5 USD | 4口 | 10,685 | -12,930 | 2,671 |

| 3.0 USD | 6口 | 18,577 | -21,179 | 3,096 |

| 3.5 USD | 8口 | 24,924 | -28,515 | 3,116 |

| 4.0 USD | 6口 | 18,688 | -24,012 | 3,115 |

| 5.0 USD | 6口 | 33,114 | -33,887 | 5,519 |

| 合計 | 30口 | 105,988 | -120,523 |

先週はあまり大きな動きはありませんでしたが、利確幅5.0USDのポジションが窓開きで溜まっていたのか、好成績でした。

続いて、各利確幅毎の累積収益です(2021年1月のTQQQ分割以後の利益のみ)。

| 利確幅 | 数量 | 確定利益 | 評価損益変化 | 1口当たり利確額 |

| 2.5 USD | 4口 | 556,402 | -11,089 | 139,101 |

| 3.0 USD | 6口 | 865,224 | -16,636 | 144,204 |

| 3.5 USD | 8口 | 1,188,881 | -22,183 | 148,610 |

| 4.0 USD | 6口 | 940,146 | -17,289 | 156,691 |

| 5.0 USD | 6口 | 948,910 | -17,401 | 158,152 |

| 合計 | 30口 | 4,499,563 | -84,598 |

僅差ですが、利確幅5.0USDが4.0USDを抜いてTOPになりました。

そして、TQQQ分割後の25週間で利確総額は450万円になりました!

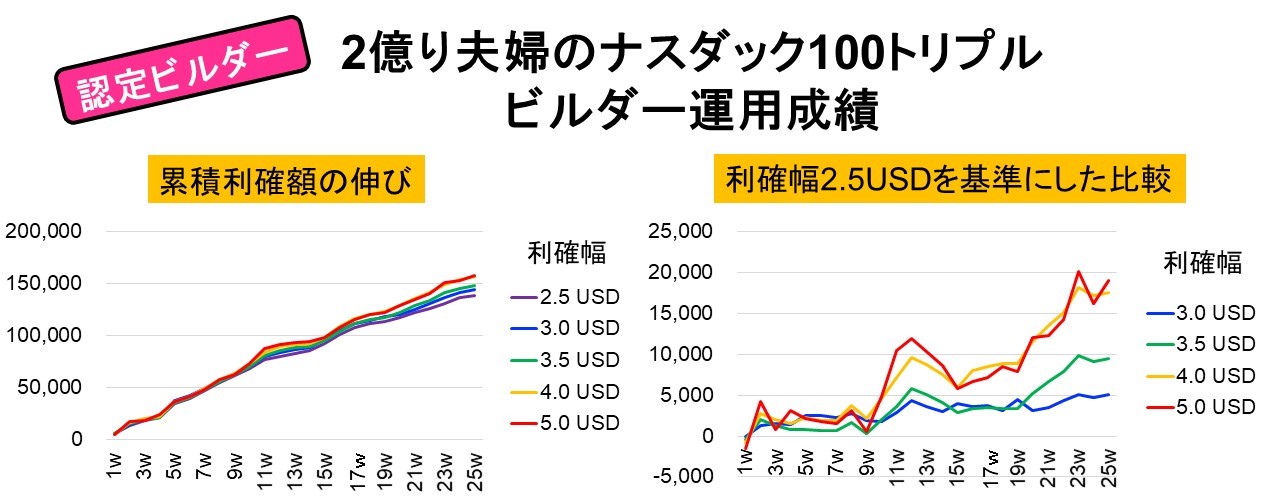

1口あたりの実績の推移をグラフにしてみます。

左側のグラフが各利確額(2.5~5.0 USD)に設定したときの累積の利確額、右側のグラフは一番成績が悪い利確幅2.5USDを基準にしたその他の利確額の成績の推移です。

先週は利確幅4.0と5.0が好調な週でした。

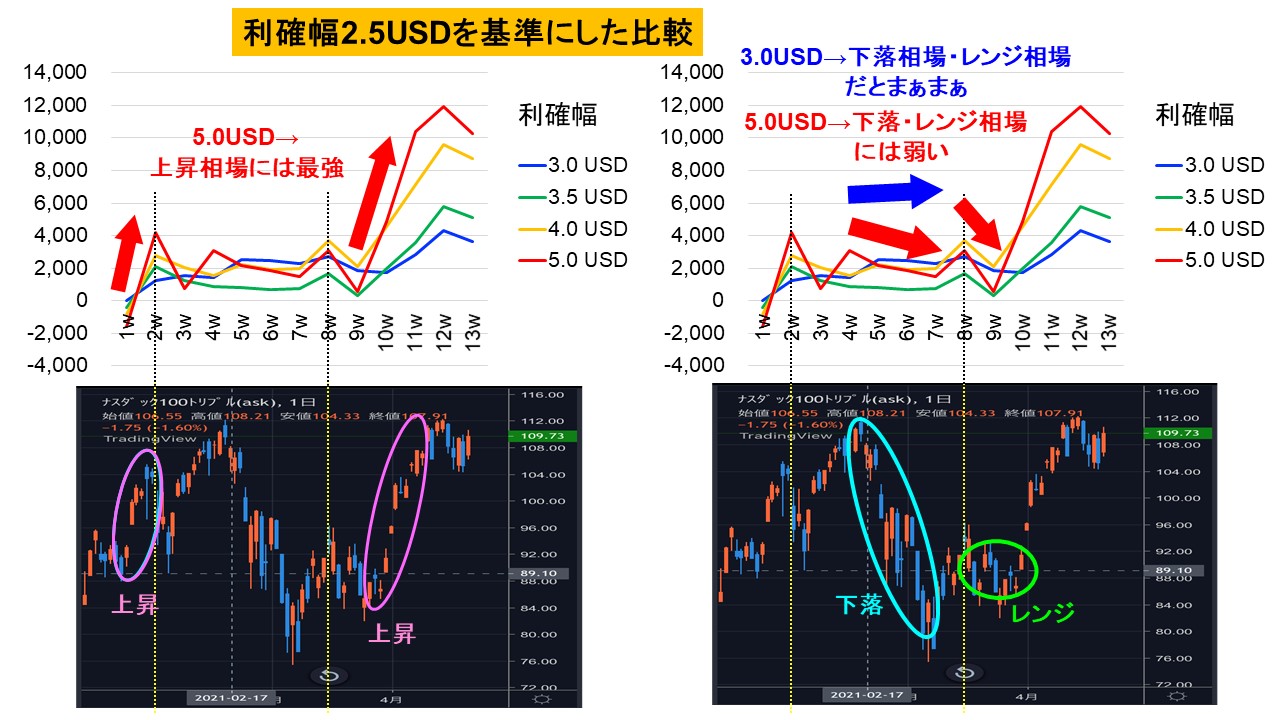

利確幅2.5USDとの比較を実際のTQQQ相場と合わせてみてみると、下の図のようになります(左右は同じグラフです)。

左側を見ると、上昇相場のときに利確幅5.0USD(赤線)の成績がぐっと良くなることがわかります。一方、右側を見ると、下落相場やレンジ相場のときに利確幅5.0USDの成績が伸び悩み、一方で利確幅3.0USD(青線)がまぁまぁがんばってくれることがわかります。2020年のようにコロナショック後の上昇相場が続いた時期には利確額を大きくした設定が文句なしに最強でしたが(おかげで証拠金が2倍になりました)、今後量的緩和が終わってくると下落が見込まれるので、下落フェーズに入ると小さな利確幅が活躍してくれると思います。つまり、いくつかの利確幅をビルダーで作っておくと、将来的に強い可能性があります。

左側を見ると、上昇相場のときに利確幅5.0USD(赤線)の成績がぐっと良くなることがわかります。一方、右側を見ると、下落相場やレンジ相場のときに利確幅5.0USDの成績が伸び悩み、一方で利確幅3.0USD(青線)がまぁまぁがんばってくれることがわかります。2020年のようにコロナショック後の上昇相場が続いた時期には利確額を大きくした設定が文句なしに最強でしたが(おかげで証拠金が2倍になりました)、今後量的緩和が終わってくると下落が見込まれるので、下落フェーズに入ると小さな利確幅が活躍してくれると思います。つまり、いくつかの利確幅をビルダーで作っておくと、将来的に強い可能性があります。ちなみに、現在は含み損がほとんどない時期=下落待ちの状態です。みなさん次の下落には備えておきましょう。

含み損はリピートによる利益で比較的すぐカバーしてくれます。

<利確幅について>

上のグラフからわかるように、最適な利確幅はそのときの相場によって変わるので、複数の利確幅で運用するのは効率よく運用する一つの方法です。

こちらの運用成績を参考にして頂いた方は、どの利確幅を使って運用するか(複数の利確幅を使う場合は口数調整による重み付けも含めて)、ビルダー機能を使って自分好みの設定を作ってみてください。

自分なりのセットを作ると投資をより楽しむことができますよ (^^)/

発注の仕方は、このページの一番下にスクショとともに説明しています。

↓トライオートETFの口座開設はこちらから↓

必要な証拠金はどのくらい?

説明が長くなるので先に書きますが、ざっくりで、どの利確幅も50万円の証拠金で1口を比較的安全に運用することができます。

あとは、運用する資金規模に応じてお好みの利確幅でお好みのセット数を組み合わせて運用することが可能です。

後ほどビルダー機能を使った発注方法をスクショとともにご説明します。

2億り夫婦のナスダック100トリプル運用法のコンセプト

①〜⑤のそれぞれは、80.5〜130.0 USDの50 USDの間に100トラップ(0.5 USD毎にトラップ)敷き詰めます。

2億り夫婦のナスダック100トリプル自動売買運用法(80.5-130.0USD)

①カスタム自動売買 利確幅2.5 USD(トラップ 0.5 USD毎)4口

②カスタム自動売買 利確幅3.0 USD(トラップ 0.5 USD毎)6口

③カスタム自動売買 利確幅3.5 USD(トラップ 0.5 USD毎)8口

④カスタム自動売買 利確幅4.0 USD(トラップ 0.5 USD毎)6口

⑤カスタム自動売買 利確幅5.0 USD(トラップ 0.5 USD毎)6口

①〜⑤のセット数を4〜8セットの間で変えているのは、最近のTQQQの相場を考慮した調整です。

上記のように、80-130 USDのレンジを選んでシミュレーションをすると、最近の相場を強く反映したシミュレーションが可能です。

新型ウィルスのワクチンの効果がある程度確認され、一方でコロナウィルス米大統領戦も終わり、バイデンさんが無事に大統領に就任した2021年前半、当面は2020年より落ち着いた相場が続くのではと予想しているので、最近の相場を反映したシミュレーションをしました。

逆に、シミュレーションをするときにレンジを低くしてしまうと、コロナショック直後の荒れた相場が入ってしまうので、大きな利確幅を入力した方が成績がよくなります。

つまり、コロナショック直後の相場をもとにバックテストをしても、現在の相場にフィットした結果は得られません。

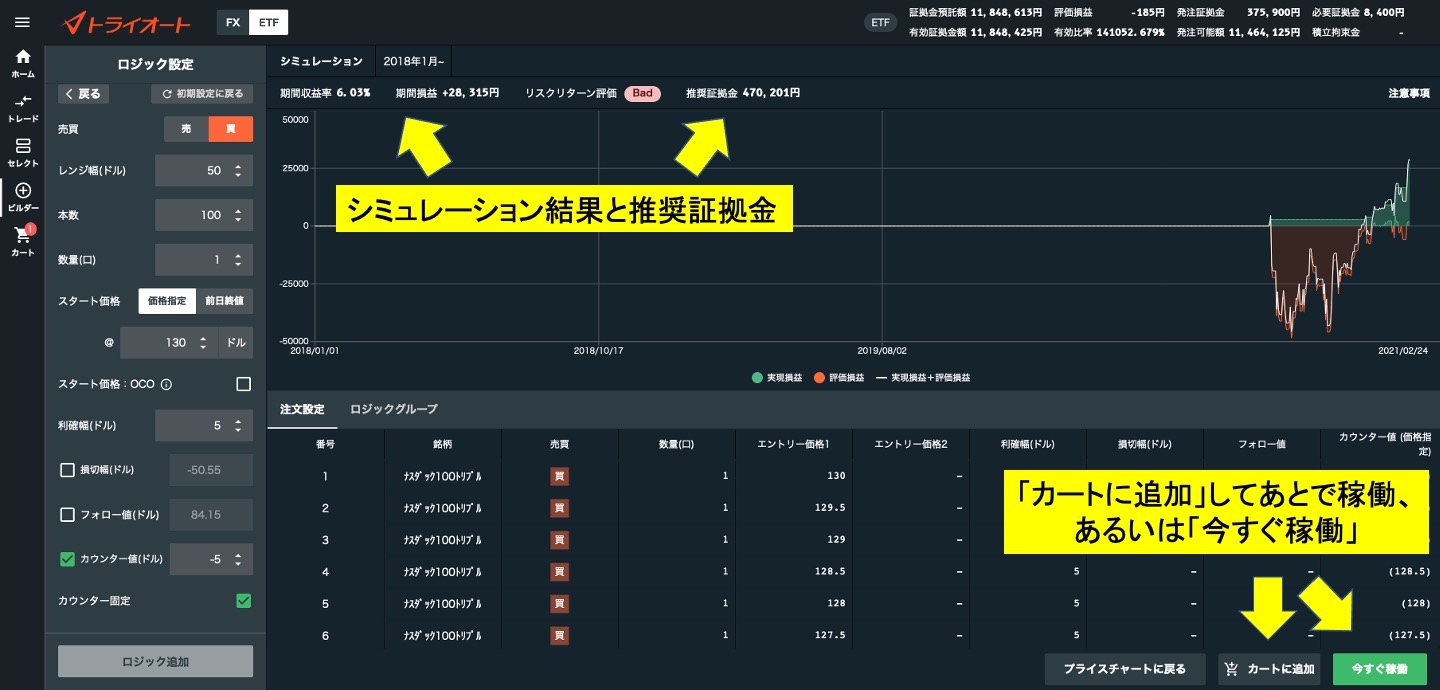

シミュレーションの結果です(1口あたり;2021年1月実施)。

| 利確幅(USD) | 期間損益 | 推奨証拠金 |

| 2.5 | 27,136円 | 46.8万円 |

| 3.0 | 29,630円 | 46.8万円 |

| 3.5 | 30,489円 | 46.9万円 |

| 4.0 | 29,510円 | 46.9万円 |

| 5.0 | 28,315円 | 47.0万円 |

あまり大きな差はありませんが、今の相場だと利確幅3.5 USDが優秀なので、3.5 USDを厚めに8セット運用することにしました。

未来の相場のボラティリティがどのくらいなのかを予想して利確幅を調整するのが一番資金効率よく利益を上げるコツになると考えています。

どのくらいの証拠金が必要?

上の表で、利確幅を変えても推奨証拠金は大きく変わらず47万円程度であることがわかります。

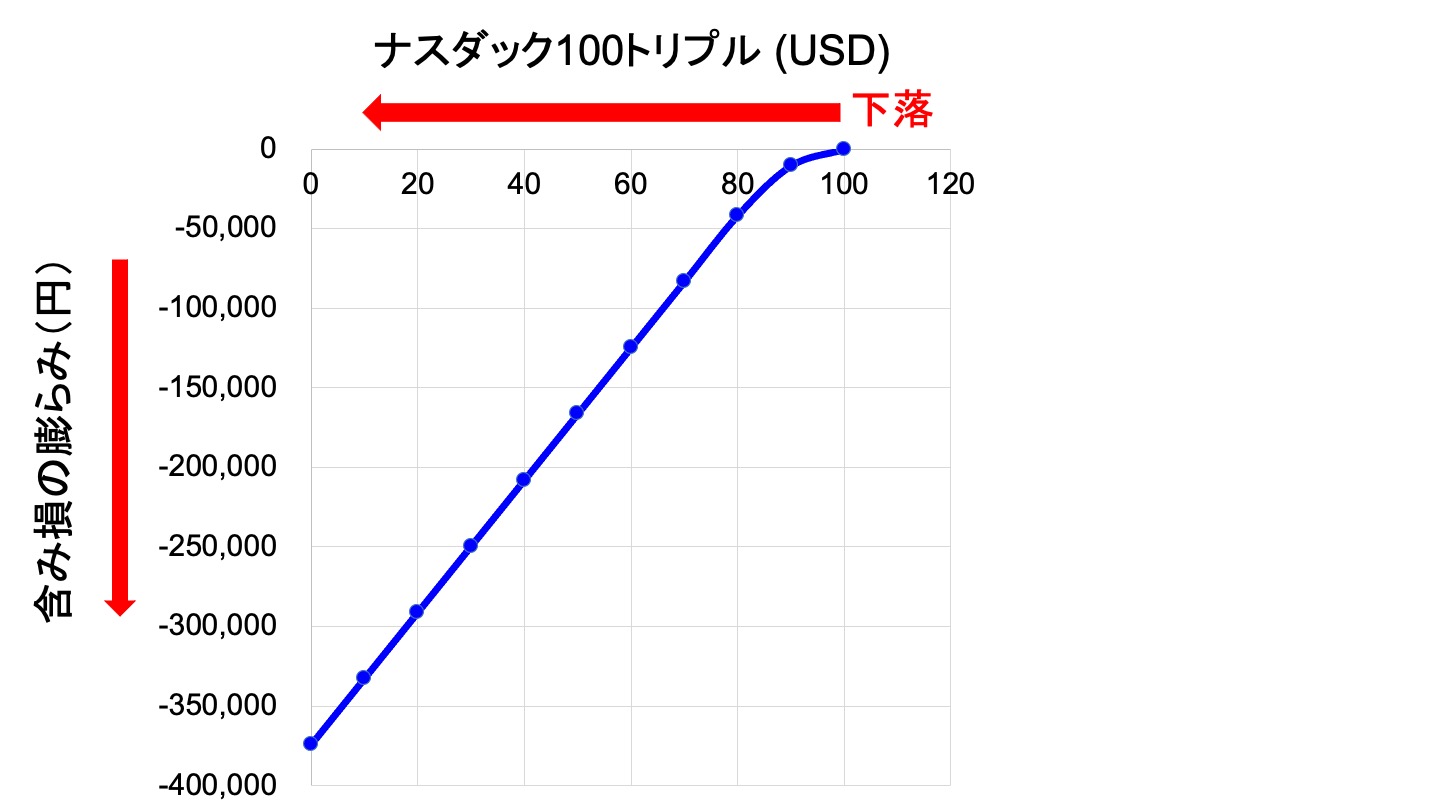

次のシミュレーションをします。

TQQQが100 USDから下落していくときにどのように含み損が膨らむのかをシミュレーションします。

この条件ではTQQQ = 0 USDまで下落しても20万円足らずの含み損なので、推奨証拠金で十分カバーされます。

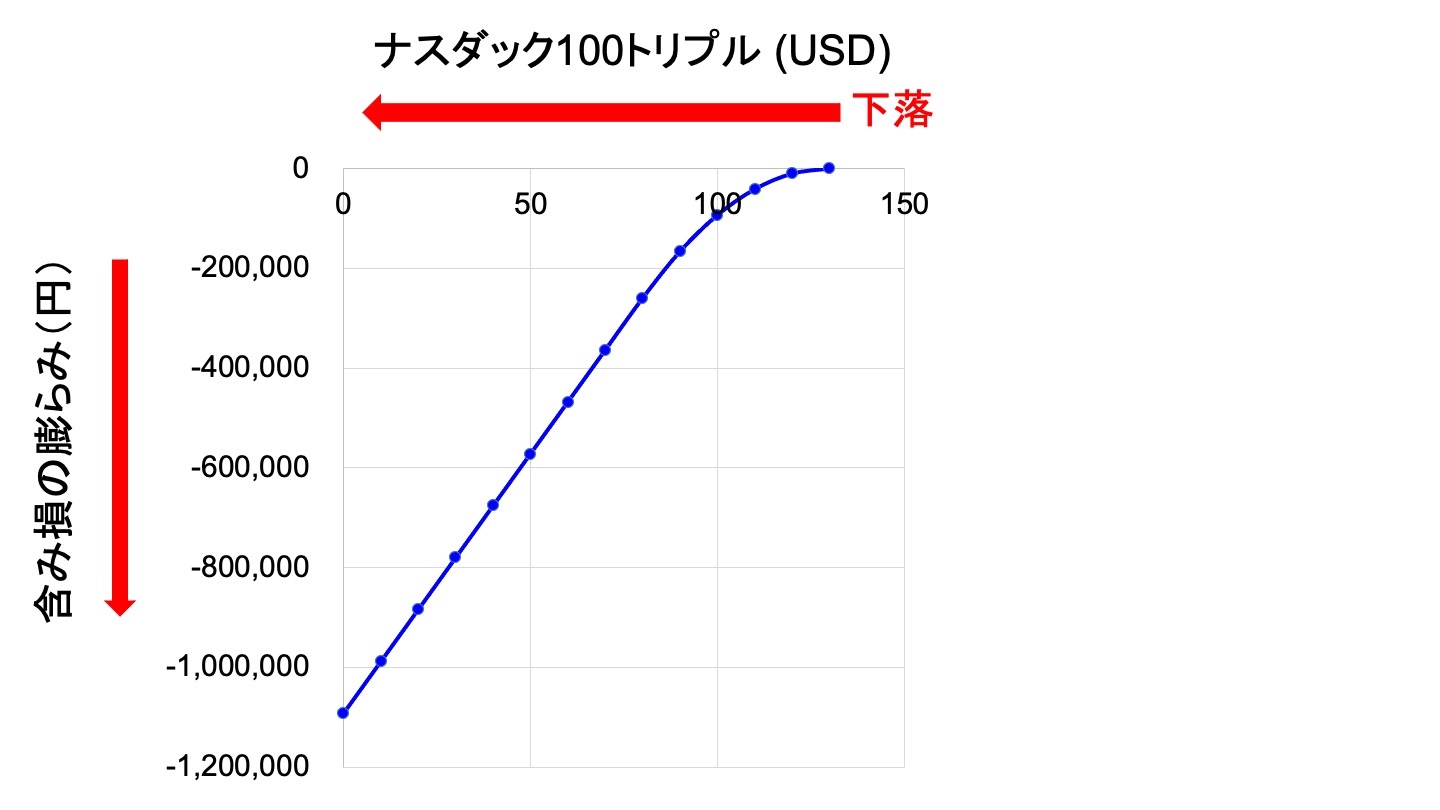

では、TQQQが値上がりしたときにはどうでしょう?次の条件で同じようにシミュレーションをします。

この場合、保有ポジションが増えるため、先ほどのシミュレーションよりも含み損の膨らみが大きくなります。約47万円推奨証拠金でカバーできるのはTQQQ = 50 USDあたりまで、ということになります。

ナスダック100トリプルはどのくらい下落する?

それではナスダック100トリプルはどのくらい下落するのでしょうか?

30-50%程度の下落はわりと頻回に発生します。このくらいは序の口↓

コロナショックのときはこんな感じ。

コロナショックでは約75%に当たる90 USDの下落がみられました。また2020年9月にも176→110 USDの下落がありました。下落率は約38%です。

十分な証拠金を準備の上、運用するようにしてください。

認定ビルダー「トリプル&トリプル_ナスダック100トリプル」の運用実績

現在インヴァスト証券さんからご依頼を受けて提唱している【認定ビルダー】プログラム「トリプル&トリプル_ナスダック100トリプル」は、2億り夫婦が証拠金を約2倍にしたカスタム自動売買の運用法を元にプログラムを組んでいます。

つまり、基本的なコンセプトは2億り夫婦のビルダー設定と同じです。

2020年11月のTQQQ分割前からこの運用法をもとに運用していますが、約84万円の推奨証拠金(開始当時)をもとに、25週間で156,303円の利確があり、年換算利回りは38.4%となりました。

2億り夫婦は、提唱したからには責任をもって?1口だけですがトリプル&トリプル_ナスダック100トリプルを運用しています。ここではTQQQ分割後のトリプル&トリプル_ナスダック100トリプルの運用成績を更新していきます。

こちらもビルダー設定と同様の評価益ですが、1口当たり約15万円の利益を上げてくれています。

TQQQ新規注文停止を受けてどうするか?

先週、インヴァスト証券さんから発表があり、TQQQ新規注文に制限がかかることが判明しました。

2億り夫婦には、TQQQ制限を受けて事前に新しい認定ビルダープログラムの作成のご依頼があったので、その時に詳しい事情も伺い、今回の処置は致し方ないかなと思いました。

発表以来、多くの方から「におくりさんはTQQQどうするの?」とお問い合わせを受けて、本業の仕事の荒波とも重なってしまい、ほとんどお返事できていないわけですが、この記事でお返事とさせていただきたいと思います。

いつも記事を読んで下さる方にはもうお分かりかと思いますが、結論からいうとTQQQ運用を続けます。こんなドル箱を手放す手はありません笑。

現在2億り夫婦はビルダー機能を使って30口運用中ですが、追加で30口、131ー175USDの範囲にオーダーを入れました。

利確幅は、TQQQ分割後の約半年間(25週間)の運用成績を受けて、次のように設定しました。

①カスタム自動売買 利確幅4.0 USD(トラップ 0.5 USD毎)10口

②カスタム自動売買 利確幅4.5 USD(トラップ 0.5 USD毎)10口

③カスタム自動売買 利確幅5.0 USD(トラップ 0.5 USD毎)10口

④<認定ビルダー>トリプル&トリプル_ナスダック100トリプル 1セット

レンジアウトした際は、個別にエントリー価格と決済価格を修正することができるので、修正は面倒ですがずっと運用することが可能です(きっとインヴァスト証券さんが一括変更とかできるようにしてくれるに違いありません笑)。

数量もあとから増やすことができるので、基本的に7月31日までに注文を入れさえしておけば、これまでと同様に運用することができます。

その意味では、131ー175USDのオーダーも本質的には不要ですが、一つ一つのオーダーを修正するのが大変なので、すぐ使いそうなレンジは今までのセットとは別に発注しておくことにしました。

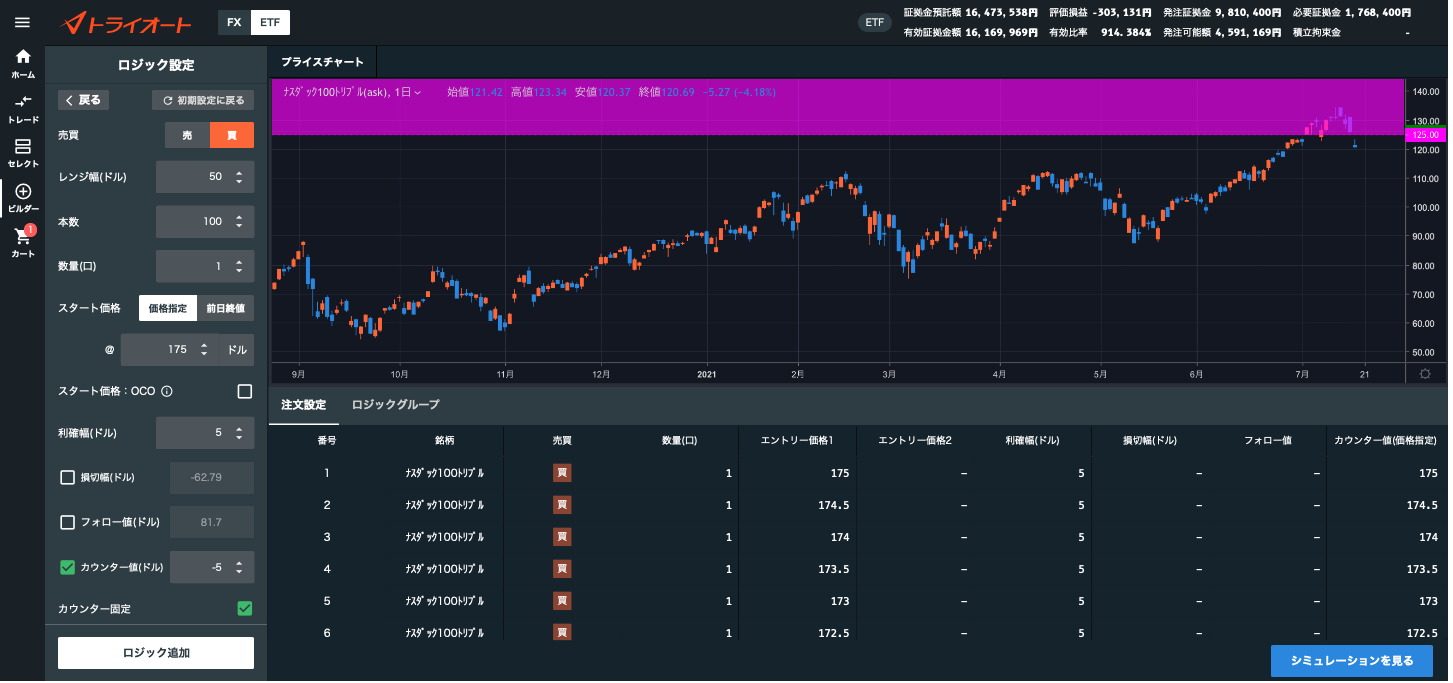

発注時のスクショを載せておきます(例:利確幅5)。

システムの都合上、125.5ー175USDをオーダーして、重複する125.5ー130.0USDのトラップを削除する手順になります。

125.5ー175USD発注時の推奨証拠金が約56万円と出ますので、125.5ー130.0USDのトラップを削除後の推奨証拠金はざっくり1口あたり50万円程度になるかと思います。

これからも #におくりトライオート 続けていきたいと思います。

↓トライオートETFの口座開設はこちらから↓

ナスダック100トリプルビルダーで含み損を減らす方法

時折50%程度の暴落が起きるナスダック100トリプルでは資金管理が大切になります。2億り夫婦のビルダー設定でも、推奨証拠金だと130 USDから下落した場合には130→50 USD(62%)の下落までしか持ち堪えられないことがわかります。

もちろん証拠金を増やせばより大きな下落にも耐えることができます。

一方で、2億り夫婦は証拠金を増やさずにリスクを減らす方法を2020年から提唱しています。

先ほどの2つのシミュレーションを比較すると、シミュレーション(2)でより含み損が大きく膨らむのは、保有ポジションが多くなるからだということがわかります。

つまり、保有ポジションの数を管理すれば、含み損の膨らみはある程度コントロールできる、ということになります。

実際に運用する際にはすべてのトラップをONにしておく必要は必ずしもありません。各ポジションのON/OFFは変えることができますから、下落・暴落したときに含み損を抑えるには、稼働させているトラップの数を減らせばよいです。

→稼働させる幅は15 USDまで

例えば、2020年9月初めを例にとると、TQQQ = 170 USDあたりまで上昇したので、このときには、151-180 USDのレンジのトラップを稼働させ、あとは停止状態にしていました(分割前なので稼働域は現在の2倍の30 USDとしています)。

その結果、一時的に110 USD付近まで下落しましたが、途中でポジションの増加が抑えられ、含み損の増加も抑えられてました。

このように稼働ポジションの数を調整することによって、下落時の含み損を減らすことができます。

また、大概、暴落するときは一瞬で、戻るときはじりじり戻るので、回復し始めたと思ってから下の方(上の例では120~130 USDあたり)で稼働を追加するのも手だと思います。

なるべくまめに停止しておくと、リスクを減らすことができます。

ナスダック100トリプル ETFカスタム自動売買の注文の仕方

最後に、インヴァスト証券トライオートETFのビルダー機能を使ったカスタム自動売買の注文の仕方をスクリーンショットでお示しします(例:レンジ80.5-130.0 USD)。

まず、「ビルダー」→「ETFで作る」→「マルチカスタム」→「ナスダック100トリプル」を選択します(ナスダック100と間違えないようにしてください)。そのあとは数値を入力するだけです。

オーダーするときにセット名を入力することができるので、

「利確幅5.0_80.5-130.0」

などと名前をつけておくと、複数セットを運用するときに多少見やすくなります。

稼働後は一つ一つのトラップのON/OFFを切り替えることができます。

それでは、みなさまにもナスダック100トリプルが爆益をもたらしてくれることをお祈りしています。

↓トライオートETFの口座開設はこちらから↓

2億り夫婦の他の投資アセットはこちらからどうぞ↓

【リンク】:共働き夫婦が月に135万円の不労所得を生み出す投資内容を公開‼︎

コメント