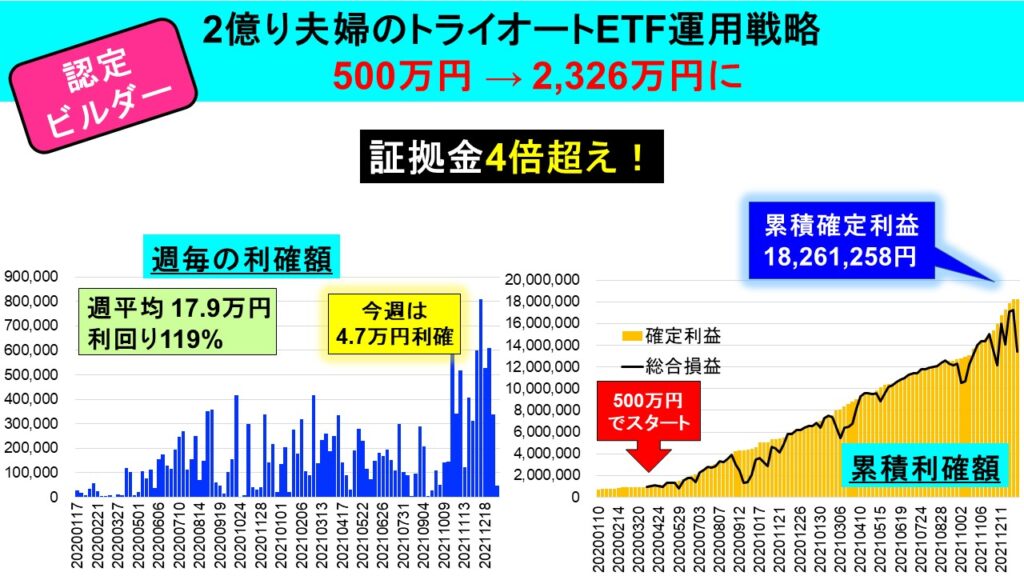

2億り夫婦のトライオートETF運用戦略

こんにちは、医師・研究者として共働き中・子育て中の兼業投資家・兼業ブロガーの2億り夫婦です。

ナスダック100トリプルの運用成績はページの下の方でご紹介しています。

2億り夫婦は医師・研究者として共働き中・子育て中の兼業投資家です。2億り夫婦は2020年以来のの投資確定収益が5,000万円を超えました(2021年2,742万円)。

中でもインヴァスト証券トライオートETF

2020年1月以来の投資利益と利回り

| アセット(リンク付きアセットは運用法の説明ページに飛べます↓) | 元金(円) | 累積確定 利益(円) |

利回り |

| トライオートFX | 13,760,000 | 7,015,864 | 23.1% |

| トラリピ | 11,000,000 | 4,158,280 | 22.9% |

| マネパ代用FX | 4,000,000 | 2,343,784 | 40.2% |

| トライオートETF | 5,000,000 | 18,256,371 | 117.3% |

| マネスクCFD NYダウ | 2,000,000 | 128,510 | 21.0% |

| MXNスワップ | 5,500,000 | 3,462,728 | 30.6% |

| ZARスワップ | 4,000,000 | 3,593,220 | 42.0% |

| 海外FX | 226,000 | 543,900 | 85.7% |

| 裁量FX | – | 5,313,859 | – |

| 合計 | 45,486,000 | 44,816,516 | 41.4% |

2億り夫婦はインヴァスト証券トライオートETF

もちろん、複利運用がポイントです。軌道に乗ると雪だるま式に増えていきます。

認定ビルダー2億り夫婦の「ラッセル12」

今回、インヴァスト証券さんの新規認定ビルダープログラムとして「ラッセル12」を提案させて頂きました。

まずこの記事では、「ラッセル12」のコンセプトと運用実績についてご説明します。

インヴァスト証券トライオートETFは、米国株価指数で自動売買ができるとてもユニークな口座です(米国株価指数以外の商品ももちろんあります)。2億り夫婦が愛用するトライオートFXの口座も同時開設となりますからおすすめです!(^^)!

Twitterでも #におくりトライオート のハッシュタグで運用成績などを報告しています。2億り夫婦の設定を参考にして運用中の方も#におくりトライオートまたは#におくりトライオートETF のハッシュタグをつけて下さっています。

みなさん良い方ばかりなので、ぜひ参考にしてみてください!

↓トライオートETFの口座開設はこちらから↓

そもそものいきさつですが、もともと2億り夫婦はトライオートETF

2021年5月初めに2億り夫婦(夫)は億り人になりましたが、トライオートETF

ところが、「ナスダック100トリプル」の新規注文が制限されるとの発表がインヴァスト証券からあり、この動きに関連して、TQQQなどのレバレッジ銘柄ではないものをベースにした新規認定ビルダープログラム提案のご依頼がありました。

そこで考案したのが「ラッセル12」です。

「トリプル」でない「ナスダック100(QQQ)」やS&P500で新規に組んでもいいですが、バックテストだとあまりいい成績が出ないことから、いろいろと考えました…。

ちなみにバックテストはコロナショック前後のボラティリティの高い時期が含まれるため、それで成績が悪いというのはトライオートETFでの運用上、かなりイマイチです…。

どうしてもレバレッジ商品でない、という縛りがあるため、TQQQと比較すると運用成績は下がります。

これは、激しく上下動しながら上がっていくからに他なりません。

ナスダック100指数は激しく上下しながら長期的に上昇していくことが期待されますが、この動きは、「下がったら買い、上がったら売る」という自動売買のシステムにうってつけです。

特に、長期的に上昇していく中で複数回利確してくれるポジションが増えれば増えるほど、現物を長期保有するよりも利益率が上がります。

つまり、トライオートETFを運用する上で、ボラティリティが重要なキーワードになります。

長期保有よりも利回りが上がります!

模式図(左)では、10USDごとに利確するトラップを仕掛けています。この場合、100→150USDに上昇する間に7回利確してくれますから、利益は10 x 7 = 70 USDとなります。一方で長期保有する場合(右)の利益は150 − 100 =50 USDです。

これが2億り夫婦がトライオートETF

レバレッジ銘柄でないもので、この動きを再現することはほぼ不可能ですが、そこで2億り夫婦が着目したのが小型株です。

2億り夫婦がご提案する「ラッセル12」は、米国の中型・小型株の株価に連動したインデックスである「ラッセル2000」を利用したプログラムになります。

ラッセル2000指数とは?

今回、2億り夫婦がご提案するのは、小型株ETFを使った資産形成法です。小型株ETFは正式名称としては「iシェアーズ・ラッセル2000 ETF(iShares Russell 2000 ETF)」のことを指します。

トライオートETFにおける「小型株」ETFは、ラッセル2000インデックスファンドに連動する投資成果を目指すもので、米国の中型・小型株の株価に連動したインデックスになります。

ラッセル指数というのは、NYダウやS&P500などと比べると知名度が低めですが、ラッセルインベストメント社が公表している指数で、米国市場で時価総額上位の企業を集めた指数として知られています。

ラッセル指数には3種類あります。

②ラッセル3000指数を構成する銘柄のうち、上位1000銘柄だけに絞ったラッセル1000指数

③ラッセル3000指数の構成銘柄からラッセル1000指数の構成銘柄を引いたラッセル2000指数

つまり、ラッセル2000はナスダックやNY証券取引所などに上場している銘柄のうち、時価総額が上位1001位から3000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数を指すことになります。

この1001位から3000位を構成する企業群というのが、米国株式市場の中・小型株を構成する企業群に相当する、ということになります。

リスクオンの相場では上昇基調、リスクオフで下落基調となるのは他の代表的な指数と同様ですが、ボラティリティが高いのが特徴で、長期的な視野から見ると成長性が期待できると考えます。

面白いのは、ラッセル2000(下図黒線)は2020年11月以降、S&P500(青線)やナスダック100(赤線)よりも上昇している点です。

QQQやS&P500を上回るボラティリティがあれば、TQQQと比較してもまずまず戦えるのではないかと考えました。

あくまで個人の意見ですが、イメージとしてはこんな感じです↓

| レバレッジ | ボラティリティ | リターン | リスク | |

| TQQQ | 高い | めちゃくちゃ高い | めちゃくちゃ高い | 高い |

| Russell2000 | 低い | 中くらい | 中くらい | 中くらい |

| QQQ | 低い | 低い | 低い | 低い |

つまり、ハイリスクハイリターンのTQQQとローリスクローリターンのQQQの中間くらいにいくのではないか、という目論見です。

なおラッセル2000では、年1回銘柄入れ替えが実施されます。構成している企業の倒産などの確率が高く、景気に敏感な指数としても知られています。

「倒産したら困るじゃないか」と思われるかもしれませんが、倒産する可能性もあるから高いボラティリティが生まれる、と考えます。

景気が悪くなると倒産する企業も出てきてラッセル2000指数は下落する可能性が高いです。

ただ、銘柄の入れ替えがありますし、長期的に見てラッセル2000指数は上昇する可能性が高いと考えます。

つまり、倒産して下落しても、再び元の水準に戻り、さらに上昇していく可能性が高いと思われます。

トライオートETFで長期運用をすれば、倒産に伴う高いボラティリティが収益につながると考えて、今回2億り夫婦はラッセル2000に注目しました。

安定して上がっていくQQQやS&P500では、リピート回数が減ってトライオートETFで運用する意義が薄れてしまいます。それなら長期保有で十分です(2億り夫婦も分散投資の一環として長期保有しているアセットがあります)。

TQQQでもそうですが、「下落するリスクを見込んで資金管理をしながら、激しく上下してくれるのを待つ」のが、トライオートETFの最も資金効率のよい運用法だと考えます。

その運用法を約1年半実践した結果、500万円の証拠金が2,326万円になりました笑。

(2022年1月現在)

↓トライオートETFの口座開設はこちらから↓

ラッセル12の設定

ラッセル2000は、長期的に上昇していくことが見込まれますので、仕掛けるトラップは「買い」のみです。

<仕組み>

Russsell2000 = 161-250 USDのレンジに1 USD間隔で買いトラップを設置します。

一つひとつのトラップは、12 USD上昇したときに決済されて利益を確定させます。

名前の由来は、「ラッセル2000 x 利確幅12 USD」です。

<利確幅について>

今回の12 USDという利確幅は、バックテストに基づいて決めたものですが、2019年1月以降の相場をもとにしたバックテストで利確幅12 USDが最高だったわけではありません。

むしろ、2020年3月前後のコロナショックではボラティリティが高くなっていたので、12 USDより大きな利確幅にした方がバックテスト上は成績が上がります。

ですが、コロナショック前後を含むバックテストの結果には注意が必要です。

2019年1月以降の相場をもとにバックテストで最適な利確幅を決めても、それは「〇〇年に一度の規模と言われるコロナショック」のときのような荒れた相場が続かない限りは、むしろ最適にはなりえない可能性の方が高いと考えます。

そして、2億り夫婦は「〇〇年に一度」の荒れた相場が2021年7月以降も続くとは考えません。あまり綿密にコロナショックの影響を含むバックテストをしても意味がありません。

相場のボラティリティが下がっているのに利確幅を大きくすると、利確回数が減り、むしろ利益率が下がる恐れが高まります。

以上の理由から、利確幅12 USDというのは、バックテストの最適利確幅よりも下げて設定しています。

とはいうものの、利確幅12 USDも少し広めの設定になっています。利確幅は一括変更できますので、利確が少なくて退屈、という方などは、例えば6-8 USDなどに狭めてみるとよいかもしれません。

ラッセル12の運用実績

2億り夫婦は「ラッセル12」を一口運用しています。

今週はTQQQもラッセルも大きく下落しました。次なる利確に向けてとてもいい準備ができました。

ちなみに、まだ運用を始めていない方にとっては、含み損が生じにくい(生じても小さい可能性が高い)タイミングでエントリーができますから、仕込み時と言えます。

総合損益と稼働開始時の推奨証拠金652,656円をもとに年換算の利益率を計算すると下の表のようになります(数字はしばらく変動すると思われます)。

| 週 | 23 |

| 実現損益 | 47,139 |

| 評価損益 | -51,774 |

| 総合損益 | -4,635 |

| 年換算利益率 | -1.6% |

何度もいいますが、自動売買はマイナスが出たからといってうろたえず、とにかく放置するのが利益を上げるコツです。

言い換えれば、TQQQ運用中の方でトライオートETF全体の安定性(安全性)を増したい場合には、「ラッセル12」の運用がおすすめです(もちろん安全と引き換えに、収益率は下がると予想されます)。

ラッセル12の詳細設定(ビルダー機能を使った発注方法)

マルチカスタム→小型株と選択した後、下記の表のように入力します。

| 売買 | 買い |

| レンジ幅 | 90 |

| 本数 | 90 |

| 数量 | 1 |

| スタート価格 | 250 |

| 利確幅 | 12 |

| カウンター値 | -12 |

| カウンター固定 | あり(チェック) |

(損切幅、フォロー値は空欄のまま)

「ラッセル12」は161-250 USDのレンジにトラップを設定していますが、将来このレンジを外れた場合にも、上の表の「スタート価格」を調整することによって、同様の条件でトラップを設定することが可能です。

ビルダー機能を使ってトラップを仕掛けてシミュレーションをすると、2021年7月の時点で期間収益率15.99%、推奨証拠金652,656円と出ます(そのときの相場・為替により推奨証拠金は変わります)。

前回の認定ビルダープログラムで「トリプル&トリプル_TQQQ」をリリースした際の期間収益率が15%台でしたので、それを上回るシミュレーション結果になっています。ちょっと驚きの結果でした。

ただ、シミュレーション結果はあくまで過去に遡っての結果ですので、今後同等の収益を約束するものではありません。

「ラッセル12」運用上の注意点

「ラッセル12」を運用する上で注意点がいくつかあるのでご説明します。

- 資金量に合わせて数量調整を。

「ラッセル12」は、1セットあたりの推奨証拠金がおよそ68万円程度です(そのときのラッセル2000の値や為替によって変化します)。資金量にあわせて数量を調整して発注してください。 - ○○ショックのときにはすごい勢いで下落していくことが予想されます。概して上がるのは遅く、下がるのははやいのが特徴です。十分な証拠金を入れておけば、ゆったりと構えていることができます。一方で、暴落するのを指をくわえて見ている必要は必ずしもありません。

稼働させておくトラップ幅をあらかじめ40 USDなどと決めておけば、下落時の含み損を抑えることができます。 - 今回のプログラムは、トライオートETFにおけるいわゆるレバレッジ商品(TQQQ)の新規注文ができなくなったことを受けてご提案する、より安全・安定的な資産形成法になります。

目標とする利益率は1年で10%超え、あわよくば20%を目指す資産形成法です。仮に年に10%の利益率で複利運用をすれば、約8年で2倍、16年で4倍、24年で8倍…と指数関数的に資産が増えていくことが期待されます。

投資の神様と言われるウォーレン・パフェットさんの利益率が22%だと言われていますが、2億り夫婦のような専門トレーダーではない素人がほったらかしにして10%を超える程度の成績を収められれば十分ではないかと思います。

ラッセル12で含み損を減らす方法

時折下落するラッセル2000では資金管理が大切になります。

そのとき、もちろん証拠金を増やせばより大きな下落にも耐えることができます。

一方で、2億り夫婦は証拠金を増やさずにリスクを減らす方法を2020年から提唱していて、このロジックはもちろんラッセル2000にも応用可能です。

基本的に、保有ポジションの数を管理すれば、含み損の膨らみはある程度コントロールできます。

実際に運用する際にはすべてのトラップをONにしておく必要は必ずしもありません。各ポジションのON/OFFは変えることができますから、下落・暴落したときに含み損を抑えるには、稼働させているトラップの数を減らせばよいです。

→稼働させる幅は40 USDまで(例)

また、大概、暴落するときは一瞬で、戻るときはじりじり戻るので、回復し始めたと思ってから下の方で稼働を追加するのも手だと思います。

なるべくまめに停止しておくと、リスクを減らすことができます。

「ラッセル12」まとめ

2億り夫婦が今回ご提案する「ラッセル12」は、ラッセル指数2000が長期的に上昇していくであろうこと、ボラティリティが高くてトライオートETFで自動売買をする意義にかなうと考えて、

- 利確は12 USDの幅でしっかりと利益を積み上げること

- 下落を繰り返すこと(含み損をたびたび抱えること)を前提に長期運用すること

を想定してデザインしています。

含み損が膨らんでも、ゆったりと構えてしっかり利確していきましょう。

よろしければ運用してみてください !(^^)!

↓トライオートETFの口座開設はこちらから↓

続けて、ナスダック100トリプルの運用を継続されている方向けに、2億り夫婦の運用成績をご紹介します。

認定ビルダー2億り夫婦のナスダック100トリプル運用法

TQQQが旧設定の上限130 USDを超えてきたことから、2021年7月から新設定で運用を始めています。

新設定で利確幅を4.0, 4.5, 5.0 USDの3つにしたのは、下記のように80-130 USDのレンジでの26週間の成績に基づきます。旧設定で4.0と5.0 USDが好成績だったことから、この辺りに至適利確幅があるだろうと考えて、この3つにしています。

<旧設定の26週間の運用実績(2021年1月~7月)>

| 利確幅 | 数量 | 確定利益 | 評価損益変化 | 1口当たり利確額 |

| 2.5 USD | 4口 | 581,553 | 0 | 145,388 |

| 3.0 USD | 6口 | 908,258 | 0 | 151,376 |

| 3.5 USD | 8口 | 1,255,517 | 0 | 156,940 |

| 4.0 USD | 6口 | 993,210 | 0 | 165,535 |

| 5.0 USD | 6口 | 1,015,097 | 0 | 169,183 |

| 合計 | 30口 | 4,753,635 | 0 | 4,753,635 |

TQQQ分割後の26週間で利確総額は475万円になりました!

2021年10月の下落時にも130USD以下のポジションで利確がありましたが、利確幅を変えたりして遊んだので上の表には利益を入れていません。

<新設定の運用実績(2021年7月~)>

23週目になる今週までの、新設定分(トラップ > 130 USD)の累積運用実績です。

今週はいったん落ち着きましたが、ここ数週間のTQQQのパフォーマンスはすごいです。

7月からの累積利確額が500万円を超えました。

ひたすら上下してくれるので、含み損の分くらいは数週間ですぐ利確してくれますし、結局値を戻したときにはすごい利益が累積されています。

なお、Twitterで報告しましたが、これだけ大きく下落した後は比較的大きな上げ幅が期待できるので、利確幅を12‐15程度に一括変更しています。

当分利確はないと思いますが、利確祭りが始まるところまで上がってくれると、数百万円の利益を生んでくれるのではないかと期待しています。

↓トライオートETFの口座開設はこちらから↓

2億り夫婦の他の投資アセットはこちらからどうぞ↓